Article list記事一覧

起業が怖いと思うあなたへ!怖い理由と失敗しないための5つのステップ

大学生に選ばれる副業は?バイト以外でおすすめ13選!在宅でいくらまで?意外なお金の稼ぎ方も紹介

個人事業主になれない人はいる?必要な手続きや注意点を解説

“迷う時間がもったいない”理想の30代に向かい、転職活動を開始したプロゲーマー・ぴよねねさん

諦めずに1mmでも前進し続けていれば“覚悟を持って飛び立てる日”は必ずくる。フリー8年目で持てた覚悟。俳優:佐藤絵里佳さん

会社員の副業はいくらから確定申告が必要?副業所得の20万円ルールを解説

日本人初のプロゲーマー・ウメハラ(梅原大吾)さんは、挑戦しないで後悔するなら失敗した方が良い!“大丈夫、死にはしない”と前人未到の地をゆく

個人事業主の確定申告に103万円の壁は関係ある?初めての申告前に知っておきたい豆知識

副業の確定申告、20万円の壁を超えたらどうなる?初心者向けにわかりやすく解説!

50代におすすめの副業にはどのようなものがある?おすすめを紹介

複業とは?副業との違いやメリット、具体的な働き方と注意点を解説

複業マッチングサービスとは?業種別おすすめ&案件獲得のコツを解説

エハラマサヒロさんに聞く“楽しい”を仕事にするために、いまできること_後編

【月25万以上】稼げる副業13選!7つのコツとおすすめのサービスを紹介

【月15万以上】稼げる副業13選!7つのコツとおすすめのサービスを紹介

“芸人イチの嫌われ者”エハラマサヒロさんは、スピード感のある仕事に夢中_前編

“こども食堂”を支援する社会活動家・湯浅誠氏に聞く“社会のために尽力するという生き方”

借金がある企業の買収・売却は可能?M&A時のリスクと注意点を解説

保育園M&Aの成功ポイント:事業譲渡と株式譲渡の違いと選び方

起業が怖いと思うあなたへ!怖い理由と失敗しないための5つのステップ

保育園M&Aの成功ポイント:事業譲渡と株式譲渡の違いと選び方

借金がある企業の買収・売却は可能?M&A時のリスクと注意点を解説

職場の居心地が悪いと感じたときの対処法!原因と改善策を徹底解説

経営者の視点:名刺コスト削減のポイント

無償の事業譲渡は本当にお得?隠れた税金リスクと回避策

早期退職で成功する人と失敗する人の違いとは?メリット・デメリットと失敗しないためのポイント

事業譲渡時の負債の引き継ぎ方:リスク回避のためのポイント解説

従業員持株会への株式譲渡は得か?メリット・デメリットと活用ポイント

個人事業主必見!医療費の経費計上と仕訳・勘定科目のポイント解説

公務員が賃貸用不動産を受け継いだら?相続後の資産運用と法的制限を解説

未成年の子への株式贈与は可能?手続き方法と注意点を解説

後継者がいない中小企業の対応方法は?M&A・事業承継・廃業の判断ポイント

吸収分割と事業譲渡の違いを徹底解説!メリット・デメリットと手続きのポイント

株式譲渡に消費税はかかる?課税対象と非課税取引のポイントを解説

事業譲渡時の退職金と勤続年数の扱い方:従業員が知るべきポイント

事業譲渡時の有給休暇の取り扱いガイド:合併・分割別の対応方法

株式譲渡と株式交換の違いとは?それぞれの特徴と活用シーンを解説

個人事業主の肩書きはどう決める?名刺に適した肩書きとルールを解説

事業買収に潜むリスクとは?失敗しないためのリスク管理術

フランチャイズの仕組みとは?メリット・デメリット・成功事例まで徹底解説

個人でもできる!脱毛サロン開業成功ガイド|差別化戦略と収益アップの秘訣

ラーメン屋開業を成功させる!3つの方法の比較と選び方を完全解説

訪問看護フランチャイズの魅力を解明|市場の可能性と加盟メリットを解説

コンビニの開業資金はどれくらい必要?タイプ別に大手3社徹底を比較!

フランチャイズ解約の全知識|違約金と4つの解約方法を徹底解説!

フランチャイズとは?仕組みから学ぶ成功例と失敗しない選び方

【最新】フランチャイズのロイヤリティ完全ガイド|支払い方法・経費処理・0円の裏側

コンビニフランチャイズでの独立とは?メリット・デメリットと大手3社を紹介

コインランドリー経営で目指す年収300万超!開業費用と成功する運営方法とは

フランチャイズ人気業種9選!初心者にもおすすめの理由と選び方を解説

フランチャイズ起業とは?未経験でも安心な業種と成功するためのポイント

フランチャイズでプログラミングスクールを開業|市場性と6種類の特徴を解説

フランチャイズ開業資金はいくら必要?融資の種類と成功する申請方法を解説

「稼げるキッチンカー」を作る!フランチャイズ経営で陥りがちな失敗と対策まとめ

理美容業界でフランチャイズオーナーになれる?種類と必要資金を徹底解説!

海鮮丼フランチャイズが狙い目!手軽さ・自由度・成功事例から見るビジネスの可能性

【美容業界注目】眉毛サロンをフランチャイズで開業!必要資格・コストを網羅

フランチャイズオーナーの働き方と年収を解説!店長との違いとメリット・デメリットを比較

中古車販売フランチャイズで失敗する4つの理由とは?成功するための秘訣を徹底解説

“迷う時間がもったいない”理想の30代に向かい、転職活動を開始したプロゲーマー・ぴよねねさん

諦めずに1mmでも前進し続けていれば“覚悟を持って飛び立てる日”は必ずくる。フリー8年目で持てた覚悟。俳優:佐藤絵里佳さん

日本人初のプロゲーマー・ウメハラ(梅原大吾)さんは、挑戦しないで後悔するなら失敗した方が良い!“大丈夫、死にはしない”と前人未到の地をゆく

エハラマサヒロさんに聞く“楽しい”を仕事にするために、いまできること_後編

“芸人イチの嫌われ者”エハラマサヒロさんは、スピード感のある仕事に夢中_前編

“こども食堂”を支援する社会活動家・湯浅誠氏に聞く“社会のために尽力するという生き方”

カレカノ・プリキュア声優、榎本温子はフリーで“やりたいことを続けるために黒字にこだわる”

ボイストレーナー・YouTubeのおしら(しらスタ)さん「残すものと捨てるものを見極めたら成功できた」

バイト感覚で起業!?数々の失敗から学んだ“成功するための秘訣”をBowers創設者の星野一徳さんに聞く

田村健太郎さんが悩み抜いて選んだ“独立”は“10年後”を考えた末

ブルーオーシャンでの独立。その利点と困難をトピアリーの第一人者・宮崎雅代さんに聞く

技術だけでは手に職はつかない。その理由を高齢者向け爪ケア事業を立ち上げた小磯麻有さんに聞いた

緩やかに世代交代をして、会社と人の良いところに着目。事業承継のコツを「鯉平」5代目に聞く

運動経験ゼロからプロレスラーに!東京女子プロレス中島翔子選手に聞く、天職の見つけ方

ジュエリーデザイナー・金山晴美さんが、商売以上に大切にしていること

生ボイス

生ボイス【大学准教授監修】起業とは?開業との違いや起業の方法、おすすめの本も紹介

生ボイス

生ボイスネット起業するには?ネット起業のための初心者マニュアル

フランチャイズ

フランチャイズ怪しい起業セミナーとは?特徴や見分け方、セミナー検索サイトまでご紹介

生ボイス

生ボイス起業するにはまず何から?手順を5ステップで徹底解説|起業塾・起業スクール WILLFU(ウィルフ)

生ボイス

生ボイス起業するには?やり方から心構え、成功例まで解説

土日におすすめの副業とは?メリットや注意点も紹介

大学生に選ばれる副業は?バイト以外でおすすめ13選!在宅でいくらまで?意外なお金の稼ぎ方も紹介

会社員の副業はいくらから確定申告が必要?副業所得の20万円ルールを解説

副業の確定申告、20万円の壁を超えたらどうなる?初心者向けにわかりやすく解説!

50代におすすめの副業にはどのようなものがある?おすすめを紹介

複業とは?副業との違いやメリット、具体的な働き方と注意点を解説

複業マッチングサービスとは?業種別おすすめ&案件獲得のコツを解説

【月25万以上】稼げる副業13選!7つのコツとおすすめのサービスを紹介

【月15万以上】稼げる副業13選!7つのコツとおすすめのサービスを紹介

AI副業とは?メリットやデメリット・おすすめの職種や稼ぐコツを徹底解説!

ブログ副業は本当に稼げる?広告収入で成功するための方法と実例

副業で始める起業!おすすめ職種・成功事例・手続きまで徹底解説

ポイ活は初心者でも簡単に始められる?おすすめサイト12選と稼ぐコツ

副業で会社設立は必要?会社員が知っておきたいメリットとデメリット

副収入と副業の違いは?初心者向けおすすめ3つの稼ぎ方

副収入で確定申告は必要?年間20万円の壁を超えたら知るべきルール

副業でイラストレーターに挑戦!初心者でも稼げる方法とコツを徹底解説

副業収入がある人の年末調整と確定申告をスムーズに行う方法

副業初心者向け!在宅データ入力のメリット・デメリットと効率的な始め方

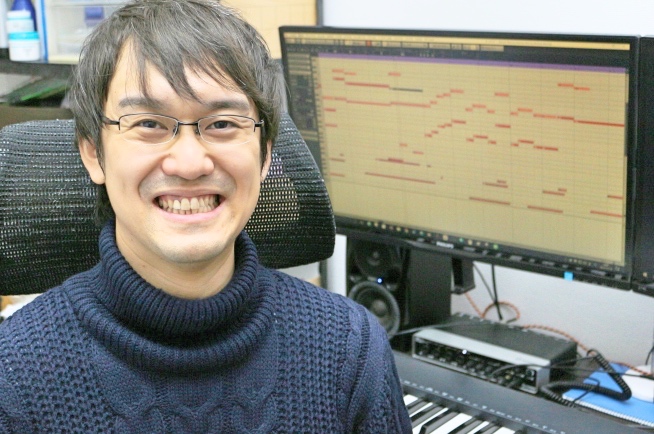

副業でスキルを広げる理由とは?『龍が如く』堀井亮佑Dインタビュー

フリーランス・個人事業主でも年末調整が必要なケースとは?確定申告との違いも徹底解説

副業フリーランスとは?始め方やメリット・注意点を徹底解説

「保険が多すぎてわからない」を解決!フリーランスが選ぶべき医療保険ガイド

フリーランスの薬剤師って?仕事の内容や探し方は?

売上1,000万円以下でも注意!フリーランス消費税の免税条件とインボイス対策

年収アップを目指す!Webデザイナー向けフリーランスエージェント&専門サイト6選

3度の独立を経て見えた未来|Webディレクターが語るフリーランスの魅力と挑戦

フリーランスはスキルなしでもOK?初心者が案件を取る方法5選

看護師もフリーランスの時代!働き方改革で年収を増やす方法とは?

音楽で安定収益!もっぴーさうんど流フリーランス作曲家の成功術とは

案件が途切れない!フリーランス営業成功の秘訣とおすすめ方法

名刺で差をつける!フリーランスのための効果的な名刺デザインと活用術

「簿記がわからない…」を解消!フリーランスが押さえるべき基礎知識とは?

フリーランス必見!源泉徴収の基礎知識と税金トラブル回避法を解説

フリーランスが請求書でトラブルを避けるための注意点と解決策まとめ

「個人事業主」と「フリーランス」の違いをわかりやすく解説!働き方選びのポイント

個人事業主のメリット・デメリットを会社員や法人と比較!フリーランスとの違いや向き・不向きも解説

フリーランスの年金はどうなる?老後資金を増やすためのポイント徹底解説

目指せITフリーランスへの道!フリーランスを継続するコツや案件獲得方法を紹介

フリーランスになるには?向いている職種と知っておくべきメリット・デメリット

個人事業主の確定申告に103万円の壁は関係ある?初めての申告前に知っておきたい豆知識

【税理士監修】個人事業主が知っておきたい!インボイス制度と青色申告の完全ガイド

所得税・住民税も軽減される! 災害や盗難時に使える「雑損控除」について税理士が解説!

事業者が活用したい“補助金”とは?メリット・デメリットをまとめて紹介

【税理士監修】補助金と交付金の違いは何?

起業資金を個人で調達するには?知っておくべき7つの方法を解説

脱サラ前に夫婦や家族と確認必須!後悔しない貯金額の決め方【税理士監修】

個人事業主は助成金を活用しよう!助成金のメリット・デメリットとは

【事業主控除290万円など】個人事業主が確定申告で控除できる税金について解説

源泉徴収とは? 個人事業主でも源泉徴収義務者になるケースを解説

個人事業主なら知っておきたい青色事業専従者給与と事業専従者控除とは

支払調書とは? 書き方は? 個人事業主にも提出義務はあるのか?

個人事業主が意識しておくべき貯金と節税について

個人事業主なら、生活費は事業主貸で仕訳を行おう

個人事業主の節税対策11選!王道から裏ワザまで利益を出すコツを解説

個人事業主の所得税が非課税となるケースとは?

個人事業主が「外注費」を支払う場合の仕訳と確定申告の注意点

助成金と補助金の違いを解説!知って得する開業時の支援制度8選

諦めるのはまだ早い! 事業再構築補助金の“特別枠”の申請について、税理士が全力解説!

ポスト“持続化給付金”?注目の「事業再構築補助金」を税理士が最速解説!

収益とサステナブルを両立する「買取大吉」は、新時代の儲かるビジネスモデル。<PR>

丼丸400店舗への成長の秘訣は、自由な経営と驚きのワンコイン商品にあり。<PR>

徹底したおそうじ品質へのこだわりで、「顧客満足度2年連続No.1」を獲得。<PR>

「笑顔の連鎖」の発信源になりたい。ポップコーンには、その力がある。<PR>

起業時代に苦労して得た、どんな商材でも売れるノウハウを多くの人に伝えたい。<PR>

代理店を”仲間”と考え、”仲間”の成功を第一に考える。CCRがネットショップビジネスで成功した理由。<PR>

普遍的な商売の鉄則はスモールビジネス。永く続けられる秘訣は低コスト構造にあり。<PR>

最小限のコストとリスクで始められる。安全な暮らしを守り喜ばれる仕事を全国に。<PR>

チェーン加盟での苦労をベースに、未経験でも成功しやすい仕組みを確立しました。<PR>

世のため人のために、真面目でコツコツ努力し、働き続ける。私のモットーです。<PR>

私も以前は加盟店でした。だから、加盟店の気持ちがわかります。<PR>