会社員が給与を受け取る際には、所得税などが源泉徴収されて支給されます。

では、個人事業主が、従業員に給与を支払う際に源泉徴収は必要なのでしょうか。また、弁護士や税理士に支払う報酬についても、源泉徴収が必要になるのでしょうか。従業員を雇っていない個人事業主の方でも、自分は源泉徴収が必要になるのか気になっている方もいるでしょう。

今回は、個人事業主でも源泉徴収が必要になるケースと、源泉徴収税額の計算方法についてご紹介いたします。

源泉徴収とは

源泉徴収とは、給与や利子などを支払う際に、所得税および復興特別所得税をあらかじめ差し引くことです。差し引いた所得税等は、給与等を支払う事業主などがまとめて所轄の税務署に納付します。

源泉徴収制度によって源泉徴収された所得税や復興特別所得税は、年末調整や確定申告によって最終的に精算されます。原則として所得税は「申告納税制度」という、その年の所得金額と税額を計算して申告・納付を行う制度が採用されています。源泉徴収制度は、給与や報酬を受け取る人の負担を軽減することを目的としています。

源泉徴収については、国税庁によって以下のように定められています。

「所得税は、所得者自身が、その年の所得金額とこれに対する税額を計算し、これらを自主的に申告して納付する、いわゆる『申告納税制度』が建前とされていますが、これと併せて特定の所得については、その所得の支払いの際に支払者が所得税を徴収して納付する源泉徴収制度が採用されています。」(「源泉徴収のしかた(令和4年度版)」より)

源泉徴収の対象になるもの

法人に対して支払う費用は基本的に、源泉徴収はありません。源泉徴収の対象となる支払いは、主に個人に対して支払う報酬や料金です。

源泉徴収の対象となる代表的なものは、下記です。

・従業員等に支払う給与や賞与、退職金

・弁護士や公認会計士、税理士、社労士などに支払う報酬や料金

・社会保険診療報酬支払基金が支払う診療報酬

・1人に対して1回5万円を超える原稿料や講演料等

・プロスポーツ選手やモデル、外交員などに支払う報酬や料金

・芸能人や芸能プロダクションを営む個人に対して支払う報酬や料金

・ホテルや旅館などで行われる宴会において接待を行うホステス等に支払う報酬や料金

・プロスポーツ選手などの契約金

・広告宣伝のための賞金や馬主に支払う競馬の賞金

源泉徴収の対象となるものはその他、利子や配当金、公的年金や生命保険契約などの年金などがあります。

「No.2792 源泉徴収が必要な報酬・料金等とは」(国税庁)

「No.1310 利息を受け取ったとき(利子所得)」(国税庁)

個人事業主が源泉徴収義務者となるケース

給与を支払ったり、税理士などに報酬を支払ったりする場合に源泉徴収を行い、国に納める必要がある者を「源泉徴収義務者」と呼びます。

先述のとおり、個人事業主が支払う費用にも源泉徴収の対象となるものが含まれるため、個人事業主であっても源泉徴収義務者となる場合があります。

下記記事では、副業をしている会社員の年末調整方法や、対象の判断基準と確定申告の仕方を解説しています!

https://entrenet.jp/magazine/45605/

従業員を雇い給与を払っている個人事業主は源泉徴収義務者となる

個人事業主で従業員を雇い給与を支払っている場合、源泉徴収義務者となります。また、パートやアルバイト、青色専従者であっても、常時雇用する従業員がいる場合は源泉徴収義務者となります。

青色専従者とは、個人事業主と生計を共にしている親族で、事業に携わっている人のことを指します。

青色専従者についての詳細を解説しています。

常時2人以下の家事使用人のみに対する給与支払いの場合は、源泉徴収義務者とならない

ただし、従業員が常時2人以下で家事使用人、いわゆるお手伝いさんのみに対する給与支払いの場合は、対象となりません。

そのため、個人事業主で青色専従者給与を含む給与などの支払いがない場合は、税理士報酬などに対しても源泉徴収の義務はありません。

従業員を雇い、給与を支払う場合は「給与支払事務所等の開設・移転・廃止の届出」の提出が必要

従業員を雇い、給与を支払っている個人事業主は源泉徴収義務者となると先述しましたが、そもそも従業員を雇って給与を支払うには「給与支払事務所等の開設・移転・廃止の届出」の提出が必須です。

「給与支払事務所等の開設・移転・廃止の届出」は、従業員を雇用してから1ヵ月以内に所轄の税務署に郵送または持参し、提出します。

届出書は国税庁のWebサイトよりダウンロードが可能です。

「[手続名]給与支払事務所等の開設・移転・廃止の届出」(国税庁)

源泉徴収税額の計算方法

源泉徴収税額の計算方法は、支払金額により異なります。詳細を解説していきます。

下記記事では、フリーランスになったら知っておくべき源泉徴収の基礎知識を解説しています!

https://entrenet.jp/magazine/39909/

報酬金額が100万円以下の場合

報酬金額が100万円以下の場合、報酬額に10.21%を乗じた金額が源泉徴収税額となります。

源泉徴収額=報酬金額×10.21%

【例:弁護士費用が10万円の場合】

源泉徴収額:100,000×10.21%=10,210円

弁護士に支払う額:100,000ー10,210=89,790円

報酬金額が100万円を超える場合

報酬金額が100万円を超える場合、100万円までは10.21%で、100万円を超える部分が20.42%の税率となるので、源泉徴収税額の計算方法は次のとおりです。

源泉徴収額=(報酬額-100万円)×20.42%+(100万円×10.21%)

【例:従業員に支払う賞与が120万円の場合】

源泉徴収額:(1,200,000-1,000,000)×20.42%+(1,000,000×10.21%)=142,940円

従業員に支払う額:1,200,000ー142,940=1,057,060円

上記は一般的な源泉徴収税額の計算方法です。

対象となる報酬により計算方法が異なる場合がありますので、詳細は国税庁のWebサイトをご確認ください。

「No.2792 源泉徴収が必要な報酬・料金等とは」(国税庁)

源泉徴収額には復興特別所得税が加わっている

源泉徴収税額には平成25年から令和19年まで、所得税だけでなく復興特別所得税が加わります。

そのため、税率はそれまでの10%から10.21%、20%から20.42%となりました。

源泉徴収額は報酬を支払った日の翌月10日までに納付する

源泉徴収した所得税および復興特別所得税は、原則、報酬を支払った日の翌月10日までに所轄の税務署に納付します。

常時雇用する従業員が10人未満の場合「源泉所得税の納期の特例の承認に関する申請書」を提出することにより、7月10日と翌年1月20日の年2回にまとめて申告することができます。

「[手続名]源泉所得税の納期の特例の承認に関する申請」(国税庁)

個人事業主が源泉徴収義務者となるケースについて、マイチョイスでも詳しく説明しています。

個人事業主の源泉徴収票の作成方法

個人事業主が源泉徴収票を作成する際には、国税庁のWebサイトからダウンロードできる「給与所得の源泉徴収票」を用いた方法が便利です。手書き用とデータ入力用の2種類があります。源泉徴収票とは、給与を支払う人が作成するものです。個人事業主の方の中には従業員を雇用する方もいるでしょう。いざ作成しなくてはいけなくなったときに対応できるように理解しておきましょう。なお、受給者交付用の源泉徴収票にはマイナンバーおよび法人番号を記載する必要はありません。

源泉徴収票の作成にあたり、主に必要な情報は以下の8つの項目です。

1.支払金額(給与の総支給額)

会社や事業主から支払われる、給与の総支給額を記入します。

2.給与所得控除後の金額(調整控除後)

支払額から給与所得控除を差し引いた額を記入します。

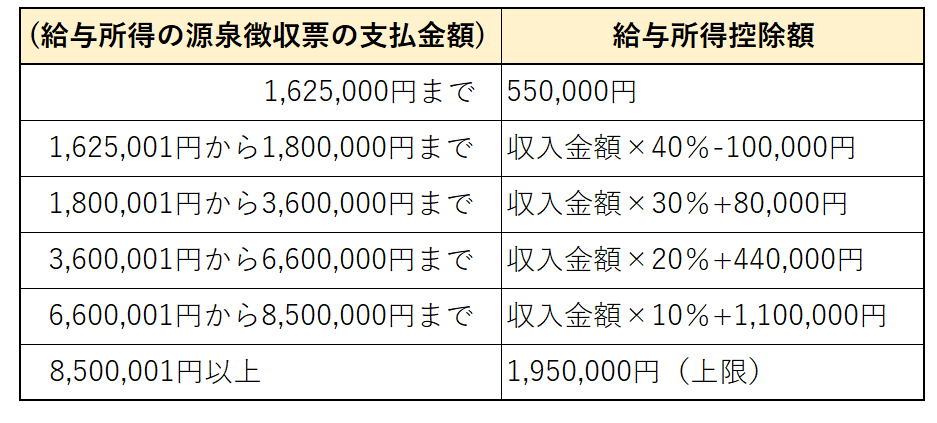

以下の表をもとに給与所得控除額を計算します。

3.所得控除の額の合計額

給与所得控除の金額から「扶養控除」「配偶者控除」「社会保険料控除」などを差し引いた額を記入します。

主な所得控除には以下のようなものがあります。

•基礎控除

•扶養控除

•配偶者控除

•社会保険料控除

•生命保険料控除

•地震保険料控除

•小規模企業共済等掛金控除

4.源泉徴収税額

源泉徴収税額を計算する際には、国税庁が発行している「給与所得の源泉徴収税額票(月額表)」または「給与所得の源泉徴収税額票(日額表)」を使用します。

5.控除対象配偶者の有無等

控除の対象となる配偶者の有無について記入します。

6.控除対象扶養親族の数(配偶者を除く。)

16歳以上の「扶養対象親族」または19歳以上23歳未満の「特定扶養親族」など、配偶者以外の控除対象扶養親族がいる場合は記入します。

7.社会保険料等の金額

給与から支払っている「健康保険料」「厚生年金保険料」「小規模企業共済の掛金」などの合計金額を記入します。

8.生命保険料の控除額

「生命保険」や「個人年金保険」など、民間の保険会社で加入している保険料を記入します。

そのほか、地震保険や住宅ローンの控除がある場合は記入をします。

個人事業主が源泉徴収をする際の注意点

個人事業主が源泉徴収をする際には、以下のような注意点があります。

•請求書作成時に消費税を別にする

•確定申告で源泉徴収の還付申告をする

•源泉徴収の税率に復興特別所得税が含まれている

それぞれの注意点について、詳しく解説していきます。

請求書作成時に消費税を別にする

源泉徴収をする際に注意するべき1つ目の注意点は、請求書作成時に消費税を別にするという点です。

請求書を発行する際には、消費税と源泉徴収を合わせた金額で請求書を作成せず、消費税と源泉徴収税額を別に記載しましょう。

確定申告で源泉徴収の還付申告をする

源泉徴収をする際に注意するべき2つ目の注意点は、確定申告で源泉徴収の還付申告をする点です。

源泉徴収とは、給与所得者は年末調整で、個人事業主は確定申告で、納税額の最終的な調整を行うことが前提とされている制度です。個人事業主は、取引先からもらった「支払調書」をもとに税金を精算するようにしましょう。なお、取引先から支払調書がもらえるとは限りません。源泉徴収された金額を自身でも確認できるよう記帳しておくことをおすすめします。

源泉徴収の税率に復興特別所得税が含まれている

源泉徴収をする際に注意するべき3つ目の注意点は、源泉徴収の税率に復興特別所得税が含まれている点です。

先述しましたが、源泉徴収の税率は、所得税および復興特別所得税を合算した税率です。徴収される額は報酬額によって異なり、報酬が100万円以下の場合は10.21%ですが、報酬が100万円以上の場合は、100万円以下については10.21%で100万円超の部分については20.42%が徴収されます。平成25年から令和19年までの間に生じる所得について、0.21%または0.42%は復興特別所得税として徴収されることになります。

まとめ

今回は、個人事業主が源泉徴収義務者になるケースについてご紹介しました。

個人事業主でも常時雇用する従業員がいる場合、源泉徴収の義務が生じます。

詳しい計算方法については国税庁のWebサイトを確認するか、所轄の税務署に問い合わせると良いでしょう。

村上 年範さん/クレディ・テック株式会社 代表取締役

金融商品や不動産を活用した経営コンサルティングを得意とし、前職のプルデンシャル生命保険株式会社在籍時より担当したクライアント数は年間200社にのぼる。2013年クレディテック株式会社設立。金融と不動産を軸とし、税務・法務の観点から知識提供を行う、資産形成および財務のコンサルティングサービスを展開。海外不動産についても強いコネクションと発信力を持ち、これまでの取扱高は150MM以上。現在、「幻冬舎GOLD ONLINE」にて、幅広い資産形成ノウハウを連載中。【村上年範 運営】金融・不動産にまつわるYoutubeチャンネル

<文/ちはる>