個人事業主の場合、配偶者や同居の親族が専従者となって事業を手伝うこともあるでしょう。

個人事業主に給与はありませんが、手伝っている家族には給与を支払いたいところです。

青色申告者と生計を一にする(家計が同じ)家族に支払う給与は、原則として必要経費にはなりません。しかし、所定の手続きを行い、条件を満たしていれば、家族への給与が経費と認められます。

家族が生計を一とする個人事業主から給与を受け取る場合について紹介します。

青色事業専従者給与とは

専従者とは、“個人事業を営む家族の従業員として働く家族”のことです。

青色事業専従者給与とは、青色事業を行う専従者への給与のことを指し、次の要件を満たさなければ給与として認められません。

(1)青色事業専従者に支払われた給与であること

(2)「青色事業専従者給与に関する届出書」を所轄の税務署に提出していること

(3)「青色事業専従者給与に関する届出書」に記載されている方法により支払われ、記載されている金額の範囲内で支払われたもの

(4)労務の対価として相当であると認められる金額であること

これらの要件を満たす専従者給与は必要経費にできます。

なお、青色事業専従者とは、次の要件すべてに該当する人を指します。

(イ)青色申告者と生計を一にする配偶者その他の親族であること

(ロ)その年の12月31日現在で年齢が15歳以上であること

(ハ)その年を通じて半年を超え、その青色申告者の営む事業に専ら従事していること

青色事業専従者に支払われる給与は、「青色事業専従者給与に関する届出書」で届け出た給与の範囲であり、仕事内容に対し過大でなければ全額経費にできます。

青色事業専従者の所得が65万円以下であっても、青色事業専従者給与を受ける人は、控除対象配偶者や扶養親族にはなれません。

青色事業専従者給与を算入する場合、その年の3月15日までに「青色事業専従者給与に関する届出書」の提出が必要です。

届出書には、青色事業専従者の氏名・職務の内容・給与の金額・支給期などを記載します。

また、専従者が増える場合や給与を増額する場合など、届け出の内容を変更するには、「青色事業専従者給与に関する変更届出書」を提出しなければなりません。

「No.2075 青色事業専従者給与と事業専従者控除」(国税庁)

「[手続名]青色事業専従者給与に関する届出手続 」(国税庁)

事業専従者控除とは

事業専従者控除とは、白色申告において専従者の給与を一定金額控除するものです。白色申告の場合、経費にできる金額に上限があります。事業専従者控除額は、次の(イ)または(ロ)の金額のどちらか低い金額となっています。

(イ)個人事業主の配偶者の場合86万円、配偶者以外の場合1人につき50万円

(ロ)控除前の事業所得等の金額÷(専従者の人数+1)

白色事業専従者控除を受けるための要件は、次のとおりです。

(1)白色申告者の営む事業に事業専従者がいること

(2)確定申告書にこの控除を受ける旨やその金額など必要な事項を記載すること

なお、白色申告者の専従者は、控除対象配偶者や扶養親族にはなれません。

「No.2075 青色事業専従者給与と事業専従者控除」(国税庁)

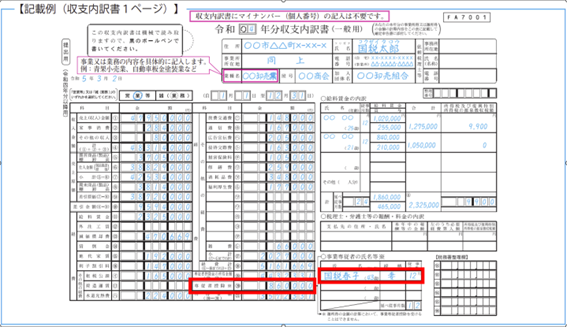

確定申告書の専従者給与(控除)の書き方サンプル

確定申告書には、第1表、第2表が存在します。青色事業専従者給与に関する記載方法は以下となります。

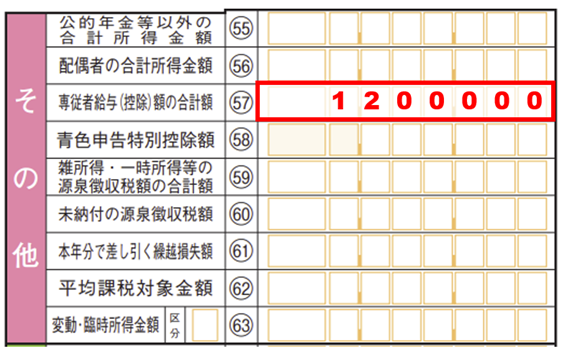

【申告書第1表】

その他の欄の「(57)専従者給与(控除)額の合計額」に、専従者に支払った金額を記入します。

【申告書第2表】

「事業専従者に関する事項」に、事業専従者の氏名、個人番号、続柄、生年月日、従事した月数・程度・仕事の内容、および専従者給与(控除)額を書き入れます。

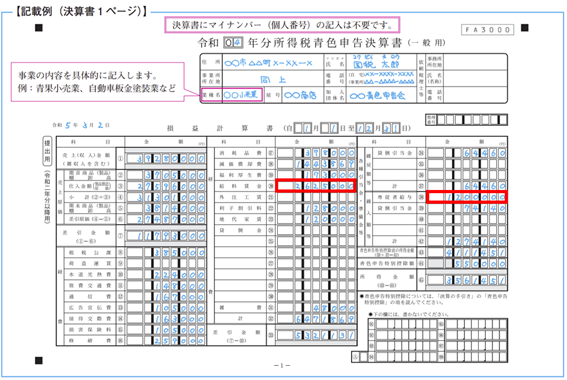

【青色申告決算書】

1ページ目、(20)は従業員(専従者以外)の給与が入ります。(38)に専従者給与が入ります。

※収支内訳書・青色申告決算書等の令和4年分青色申告決算書(一般用)の書き方よりアントレ編集部加筆

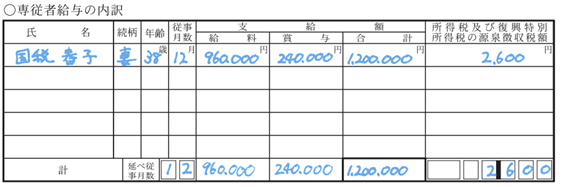

【青色申告決算書】

青色申告決算書2ページ目には専従者給与の内訳が入ります。

※収支内訳書・青色申告決算書等の令和4年分青色申告決算書(一般用)の書き方より

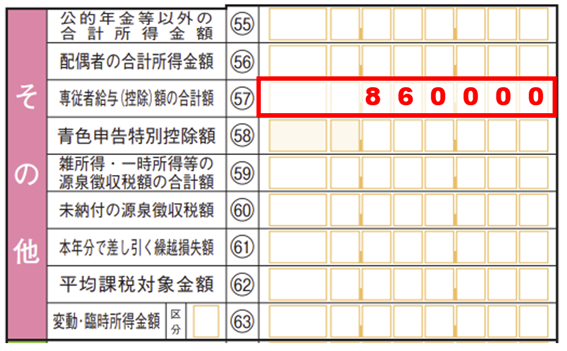

・事業専従者控除に関する記載方法

【申告書第1表】

(57)に専従者控除を記入します。

【申告書第2表】

「事業専従者に関する事項」に、事業専従者の氏名、個人番号、続柄、生年月日、従事した月数・程度・仕事の内容、および専従者給与(控除)額などを記入します。白色申告の場合は、程度と仕事内容も必要です。

・収支内訳書に関する記載方法

【収支内訳書】

(20)の専従者控除欄を記入し、その右側の事業専従者の氏名等という欄も記入します。

右上の給料賃金の内訳は従業員の給料を記入し、専従者の給与は入れません。

「令和4年分青色申告決算書(一般用)の書き方」(国税庁)

(P.2,3より)

※リンクの遷移先はPDFファイルです。ダウンロードに大量の通信費がかかる可能性があります

家族への給与を経費にする方法

専従者給与として、家族への給与を経費にするには条件があります。条件をそれぞれ確認していきましょう。

青色申告承認申請書を提出する

家族への給与を経費にするには、青色申告をすることが前提です。青色申告をするためには「所得税の青色申告承認申請書」を提出しなくてはいけません。

所得税の青色申告承認申請書は、下記のような項目を記入する必要があります。

【所得税の青色申告承認申請書の主な記入項目】

・書類の提出日

・納税地

・氏名

・職業

・屋号

・青色申告を始めたい年

・所得の種類

・簿記方式 など

所得税の青色申告承認申請書は、税務署で直接受け取ることもでき、国税局のWebサイトからダウンロードして使うことも可能です。

提出日は開業から2ヵ月以内

所得税の青色申告承認申請書は、原則として開業日から2ヵ月以内に提出する必要があります。ただ、青色申告承認を受けていた被相続人の事業を死亡により相続した場合は、相続の開始を知った日の翌日から4ヵ月以内となります。

所得税の青色申告承認申請書を提出しないと、青色申告はできず、白色申告になってしまうため気をつけましょう。

また、開業後「今まで白色申告で申告していたけど今年の申告から青色申告にしたい」というような場合は、その年の3月15日までに所得税の青色申告承認申請書を提出しましょう。そうすることで、その年の所得分から青色申告できるようになります。

所得税の青色申告承認申請書を提出する際の注意点

青色申告をする際の最大の注意点として「確定申告の際に提出する書類が増えて、提出書類の難易度が増す」ことが挙げられます。

青色申告は複式簿記で記帳する必要があるため、専門的な知識が求められます。そのため、初めて青色申告する方は挫折してしまうこともあるでしょう。

対策として、確定申告ソフトを活用してみることをおすすめします。確定申告ソフトを使えば、専門知識がなくても青色申告に必要な複式簿記の帳簿や確定申告の種類などを簡単につくれます。

青色事業専従者給与に関する届出書を提出する

家族への給与を経費にする場合は、「青色申告承認申請書」に加えて「青色事業専従者給与に関する届出書」を提出する必要があります。

提出期限は、新たに事業を始めた時・新しく青色事業専業者になる人がいる時で、そのタイミングから2ヵ月以内です。

青色申告専従者給与の節税効果はどのぐらい?

青色申告専従者を活用すれば、節税効果を得ることができます。

ここでは、個人事業主が配偶者に青色事業専従者給与を支払ったことを仮定した具体例を紹介します。どのくらいの節税効果があるのかチェックしていきましょう。

<例>

・個人事業主の収入:1,000万円

・青色事業専従者(配偶者)の給与:200万円

・その他の経費の合計:150万円

・各種控除の合計:50万円

※所得税の計算方法は、「(収入−必要経費−各種控除)×税率−課税控除額」です。

ケース1)青色事業専従者給与を支払わない場合

【個人事業主の所得税】

(1,000万円−150万円−50万円)×33%−1,53万6,000円=1,10万4,000円

ケース2)青色事業専従者給与を支払った場合

青色事業専従者給与を支払った場合は、青色事業専従者(配偶者)も所得税を支払う必要があります。

【個人事業主の所得税】

(1,000万円−(200万円+150万円)−50万円)×20%−42万7,500円=87万2,500円

【青色事業専従者(配偶者)の所得控除】

必要経費が0円で、控除は基本控除の48万円と給与所得控除68万円の場合

(200万円−(48万円+68万円)×5%=4万2,000円

上記条件の場合だと、節税効果は次のようになります。

1,10万4,000円−(87万2,500円+4万2,000円)=18万9,500円

青色申告専従者給与を活用すれば、これだけの節税効果を得られるだけでなく、住民税や事業税による節税効果も得られます。

また所得税は、所得が多ければ多いほど税率が高い「超過累進課税」が採用されています。そのため、個人事業主の所得が多ければ多いほど節税効果は高くなります。

ただし、配偶者に支払う青色事業専従者給与の額が多くなりすぎると、配偶者の所得税で節税効果が相殺されることもあるため注意しましょう。

個人事業主は青色申告専従者控除を活用しよう

専従者給与は条件を満たせば全額経費にできます。

一方で白色申告の場合は、専従者控除により一定金額を控除することが可能です。

給与を経費にすることで節税につながります。自分に合う方法を活用し、事業の発展に役立ててください。

<文/ほのゆき>