会社員であれば給料から天引きされる税金も、個人事業主の場合は自身で納税します。

個人事業主が活用できる税金控除などをうまく利用して節税すると、収入が増やせるので、本記事では、“個人事業主なら知っておくべき節税対策”を具体的に11点、ご紹介します。

個人事業主が納める税金とは

会社員をしていると、納めるべき税金は給料から天引きされることがほとんどです。そのため、自分がどのような税金をいくら納めているかを把握していない人もいるでしょう。しかし、個人事業主になると給料から税金が天引きされることはないため、自分の納めるべき税金を把握し申告する必要があります。

個人事業主になると納めなくてはいけない税金は4つあります。

1. 所得税

2. 消費税

3. 住民税

4. 事業税

ここからは、それぞれの税金について説明します。

1. 所得税

個人事業主が納めるべき税金の1つ目は、「所得税」です。所得税とは、その年の所得に対して課される税金です。個人事業主が所得税を納めるためには、確定申告を行い正しい所得と納税額を算出しなくてはいけません。

確定申告では、以下の計算式に当て込み所得税を算出します。

所得税額=(1年間の所得(収入-必要経費)-各種の所得控除)× 税率

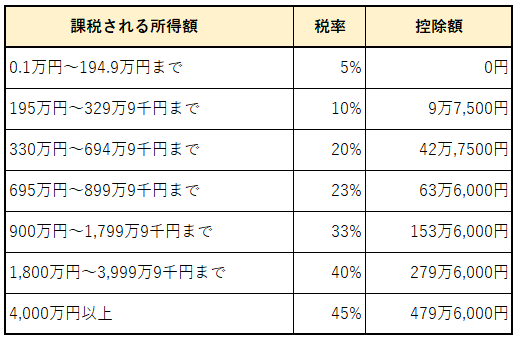

所得税の税率は累進課税制度が採用されており、所得が多くなるほど税率も高くなります。

2. 消費税

個人事業主が納める税金の2つ目は、「消費税」です。消費税とは商品やサービスなどの提供を受けた際、その対価にかかる税金を消費者が負担する税金のことです。すべての事業主が消費税を納めるわけではありません。基準期間(課税期間の前々年度)と特定期間(前年の1月1日~6月30日)の課税売上高のどちらかが1,000万円を超えた場合とされています。

消費税は所得税と同じように、税額を自分で計算して税務署に申告した後に納税をします。

また、非課税取引という消費税のかからない取り引きもあります。土地・借地権などの譲渡・貸し付け、有価証券や手形・小切手の譲渡などです。

3. 住民税

個人事業主が納めなくてはいけない3つ目の税金は、「住民税」です。住民税とは自分の住所がある自治体に対して納める地方税の一種です。

住民税は、都道府県に納める都道府県民税と市町村に納める市町村民税(東京23区の場合は特別区民税)を合わせたものとなり、住所のある自治体・所得により納税額は異なります。

住民税の税額は、確定申告の情報をもとに算出された前年の所得に応じて自治体が決めます。

4. 事業税(個人事業税)

個人事業主が納める4つ目の税金は、「事業税」です。会社員は納めない税金ですが、個人事業主になると納税の義務が生じます。

事業税は、事業を営んでいる住所地で都道府県に納める税金です。事業税の納付が必要な業種は法律で定められており、業種によって税率も異なります。また、事業税は青色申告特別控除前の事業所得が年間290万円(営業期間が1年未満の場合は月割額)を超える場合に課税されます。

※東京都の場合

「個人事業税」(東京都主税局)

個人事業主が納める税金は確定申告で決定する

これらの税金はそれぞれ納税方法が異なるので注意が必要です。

所得税と消費税については、自身で確定申告を行う必要があります。それに対して住民税と事業税は、確定申告の情報をもとに各自治体が税額を算出します。

事業主控除290万円など!個人事業主は確定申告で税金を控除できる

個人事業主が確定申告で納税額を算出する際に控除できるものには、医療費控除や寄付金控除などの“物的控除”と配偶者控除やひとり親控除などの“人的控除”、所得税額から一定金額が控除できる配当控除などの“税額控除”があります。

具体的には以下のものがあげられます。

【物的控除】

• 雑損控除

• 医療費控除

• 社会保険料控除

• 小規模企業共済等掛金控除

• 生命保険料控除

• 地震保険料控除

• 寄附金控除

【人的控除】

• 障害者控除

• 寡婦控除、寡夫控除

• ひとり親控除

• 勤労学生控除

• 配偶者控除

• 配偶者特別控除

• 扶養控除

• 基礎控除

• 青色申告特別控除

• 事業主控除

【税額控除】

• 配当控除

• 分配時調整外国税相当額控除

• 外国税額控除

• 住宅借入金等特別控除

• 政党等寄附金特別控除制度

• 認定NPO法人等に寄附をした際の特別控除

それぞれの控除対象条件や控除額の算出方法は異なります。算出方法の詳細を確認したい方はこちらの記事をご覧ください。

参照:「【事業主控除290万円など】個人事業主が確定申告で控除できる税金について解説

」

個人事業主ができる節税対策とは

ここからは、個人事業主が実施できる節税方法を11点紹介していきます。節税することで自身の手元に残せるお金を増やせます。なるべく手元に残しておくお金を多くするためにも、節税方法についてはきちんと把握しておきましょう。

1. 青色申告をする

個人事業主なら必ず知っておきたい節税対策が、「確定申告では青色申告の承認を受けること」です。

確定申告には「青色申告」と「白色申告」の2種類があります。青色申告とは複式簿記による申請を後に、貸借対照表と損益計算書を作成できるような簿記・帳簿をつけて確定申告をする方法です。青色申告は白色申告に比べて作成が必要な書類は多くなります。しかしその分さまざまなメリットもあり、節税効果も抜群です。

青色申告で確定申告を行うと、10万円・55万円(e-Taxによる申告なら65万円)のいずれかの特別控除が受けられます。それに対して白色申告の場合は特別控除がなく、10万円の控除となります。青色申告をすると白色申告と比べて、最大55万円もの節税効果が期待できます。

また一定の要件を満たす家族従業員に給与を支払ったとき、青色申告であれば給与額が適正水準である場合、すべて経費にすることができます。ただし、経費と認められるにはいくつか要件がありますので、経費となる範囲かどうか確認してみてください。白色申告の場合では、専従者控除は配偶者で86万円、その他の親族の場合は一人につき50万円または「控除をする前の事業所得等の金額÷(専従者の数+1)の金額」のいずれか低い方の控除しか受けられません。

さらに、青色申告には「繰越控除」という制度があります。繰越控除とは設備投資などで損益通算の規定を適用しても控除しきれない金額(純損失の金額)が生じた際に、翌年以降3年間赤字を繰り越すことができ、繰り越した赤字は翌年以降3年間各年の所得と相殺できる制度です。

他にも、平成18年4月1日から令和6年3月31日までの間に30万円未満の備品を買った際は、一定の要件のもとに、一度に損金として申告できるなど、手間はかかるものの、青色申告には大きな節税効果があります。個人事業主で確定申告をする際には、必ず青色申告にするようにしましょう。(2023年2月時点)

「No.2075 青色事業専従者給与と事業専従者控除」(国税庁)

「No.5408 中小企業者等の少額減価償却資産の取得価額の損金算入の特例」(国税庁)

2. 事業に関わるものはすべて必要経費にする

個人事業主が知っておきたい2つ目の節税方法は、「事業に関するものはすべて必要経費にすること」です。所得税や住民税の納税額は、所得税額によって決まります。そのため事業に関するものはすべて必要経費として計上し、所得額を減らして所得税や住民税の納税額を減らしていきましょう。

そもそも必要経費とは何を指すのでしょうか。必要経費とは、事業を行うのに必要となる備品などを購入した資金のことです。主な必要経費としては、仕入れや人件費などがあげられます。その他にも文房具代、クライアントとの打ち合わせ時の飲食代、交通費などが計上できます。

必要経費が多ければ、その分が売り上げから差し引かれるため、全体の所得が減るので、それに伴って税金も少なくなります。

帳簿をつける手間はかかりますが、その分、節税効果も期待できるのできちんと行いましょう。帳簿をつける際、「どの勘定科目に仕訳をするべきか」迷ってしまうこともあるでしょう。勘定科目に関する基本的な知識は必要ですが、細かい区分については自分で決めることができます。例えばコピー用紙であれば、「消耗品費」と「事務用品費」のどちらで計上しても構いません。

ただし帳簿をつける際、「これは消耗品費」「これは事務用品費」と何をどの項目に仕分けするか、ルールを決めておくようにしましょう。ルールを決めておかないと何にどれだけの経費を使ったのかが不正確になってしまい、経費削減を図ろうとした際に何を削るべきなのか検討ができなくなってしまいます。

3. 自宅兼事務所の場合は水道光熱費・家賃は按分(あんぶん)で経費にする

個人事業主が知っておきたい節税方法の3つ目は、「自宅兼事務所の場合は水道光熱費・家賃は按分で経費にすること」です。

個人事業主をしている方の中には、自宅を事務所にしているケースも多いでしょう。このような場合、実際に仕事で使っている面積や時間で家賃や水道光熱費をプライベートで使用した分と按分して事業の必要経費として計上することができます。

仮に2LDKで50㎡の賃貸マンションのうち25㎡の一部屋を事務所として使っている場合、家賃を按分し50%を「地代家賃」として経費で計上できます。部屋に限らずキッチンやトイレなども使用割合を按分し経費として計上できます。持ち家の場合、ローンも経費にできますが元金は経費にはできません。

なお、家賃以外にも事業用の車両にかかる駐車場代、水道光熱費、通信費のほか、固定資産税・自動車税・印紙税などについても、事業に関わるものは必要経費として計上できます。固定資産税や自動車税なども水道光熱費や家賃同様、按分して事業で使用した分の割合を必要経費に計上しましょう。

注意したいのは、不動産の賃貸契約時に必要な敷金は経費計上できない点、賃貸契約書の保管が必要な点、社宅がある場合はその賃貸契約は会社が行わなくてはいけない点、住宅ローン控除が適用できなくなる場合があるという4点です。

家賃を経費計上する際は、以下の記事も参照にしてみてください。

参照:【個人事業主必見】家賃を経費として計上する方法とその際の注意点

4. 消費税や固定資産税も経費計上する

個人事業主が税金を節約したいのであれば、「消費税や固定資産税も経費計上する」ようにしましょう。

個人事業主が納めるべき税金は主に所得税・事業税・住民税・消費税の4つです。しかし、これらの他にも事業内容によっては固定資産税・自動車税・印紙税などがかかることもあります。これらの税金についても、事業に関わるものであれば必要経費として計上できます。固定資産税や自動車税なども水道光熱費や家賃同様、按分して事業で使用した分の割合を必要経費に計上しましょう。

また、2023年10月1日からは、消費税の仕入れ控除の新制度「インボイス制度(適確請求書等保存方式)」が始まりますので、こちらも確認しておきましょう。

5. 短期前払費用の特例を活用する

個人事業主の方は節税効果のある「短期前払費用の特例を活用する」ことも検討しましょう。

事業を営んでいると、インターネットの料金やレンタルサーバーの費用など、継続的に契約をしているサービスの料金を数ヵ月分や1年分まとめて支払うケースがあります。このような納税方法を「前払費用」といいます。しかし、前払費用は翌期の経費の前払いとなるケースがあります。その場合、原則として当期の必要経費としての計上はできません。

しかし「継続的な役務提供である」「料金を支払った日から1年以内に役務提供を受ける」など一定の条件を満たす場合は、短期前払費用として、当期の必要経費として計上することができます。

なお、前払費用として計上する場合、納税方法や契約内容を継続しなくてはいけません。「今年は余裕があるから年払いするけれど、来期は月払いにする」など、納税方法のこまめな変更はできません。

「No.5380 短期前払費用として損金算入ができる場合」(国税庁)

6. 少額減価償却資産の特例の活用する

個人事業主が節税対策で知っておきたい6つ目のポイントは、「少額減価償却資産の特例を活用すること」です。原則、単価が10万円以上するパソコンなどは、長期利用ができる「固定資産」と見なされます。固定資産は減価償却をして数年にわたって分割して必要経費にしていきます。減価償却をすると一括で支払いを済ませたものについても、全額を当期の必要経費とすることはできません。

しかし、青色申告で確定申告をすると少額減価償却資産の特例を用いて、30万円未満の固定資産は一度で必要経費に計上できる優遇処置を受けられます。この特例は、中小企業者などが、取得価額が30万円未満である減価償却資産を平成18年4月1日から令和6年3月31日までの間に取得等して事業で利用した場合に減価償却資産の合計額300万円を限度として、 全額損金算入することができる特例です。当初は令和4年3月31日までの特例でしたが、令和4年度の税制改正によって2年間延長されることが決定されました。

「少額減価償却資産の特例」(中小企業庁)

(P.253より)

※リンクの遷移先はPDFファイルです。ダウンロードに大量の通信費がかかる可能性があります

「No.5408 中小企業者等の少額減価償却資産の取得価額の損金算入の特例」(国税庁)

7. 生命保険・介護医療保険・個人年金に加入する

生命保険・介護医療保険・個人年金などへの加入も、個人事業主が実施できる節税の1つです。これらの保険に加入することで、一定額を所得から控除できます。

生命保険料控除額については、契約の締結が平成24年以前の「旧契約」か平成24年以降の「新契約」かどうかで控除額が異なります。

契約の締結が平成23年12月31日までの旧契約の場合、控除額の上限は10万円です。

それに対して新契約の場合(平成24年1月1日以降に締結した保険契約等)の控除額の上限は12万円になります。

旧契約と新契約のどちらも契約している場合には、旧契約の保険料控除が年間支払保険料等の金額が6万円以下の場合と6万円を超える場合で異なってきますのでよく確認するようにしましょう。

なお、保険期間が5年未満の生命保険などの中には、控除の対象とならないものもあるので確認してみましょう。

8. 小規模企業共済への加入する

個人事業主の節税対策として、中小企業基盤整備機構(中小機構)が運営する小規模企業共済へ加入しておくのもおすすめです。小規模企業共済とは、小規模企業の経営者や個人事業主などを対象にした退職金のような制度です。小規模企業共済へ加入すると、月々の掛け金を千円から7万円までの範囲で全額、課税対象所得から控除できます。途中で掛け金の増額や減額もできます。

例えば、月7万円の掛け金を払っている場合、【7万円×12ヵ月=84万円】の控除が受けられます。なお、自分の収入から払い込みをするため、事業の損金や経費にはなりませんので注意しましょう。

9. 経営セーフティ共済への加入する

同じく中小機構が運営する経営セーフティ共済(中小企業倒産防止共済制度)への加入も、個人事業主が節税する方法の1つです。経営セーフティ共済はクライアントが倒産した際に中小企業や個人事業主が連鎖倒産したり、経営難に陥ったりするのを防ぐための共済制度です。クライアントが倒産した場合、回収困難となった売掛金債権等の額か、掛け金の10倍(上限8,000万円)のいずれか少ない方の金額を無担保・無保証人で借り入れできます。

経営セーフティ共済の掛け金は月額5,000円から20万円まで自由に選べて、途中で増額や減額もできます。掛け金については個人事業主は必要経費に、法人は損金に計上できる税制優遇制度があります。

「経営セーフティ共済」(独立行政法人 中小企業基盤整備機構)

10. iDeCo(イデコ)への加入する

個人事業主の節税方法には、「iDeCo(個人型確定拠出年金)への加入」もあります。iDeCoとは、将来のために年金を積み立てる制度です。20歳以上60歳未満の国民年金・厚生年金加入者なら海外居住者を含め原則として誰でも加入できます。ただし、農業者年金の被保険者など一部加入対象とならないケースがあるので詳細を確認するようにしましょう。

運用は掛け金を納めながら預金や投資信託などで行います。運用益は非課税になるだけでなく、掛け金が全額所得控除できるのも節税ポイントです。毎年の所得税や住民税が軽減できる他、利益が出ても税金の課税対象にはならないので個人事業主であればぜひ加入しておきたいものです。

11. ふるさと納税を活用する

個人事業主が節税をしたいのであれば、ふるさと納税も有効でしょう。ふるさと納税は自分で選んだ都道府県や市区町村に寄附をすることで、寄附額のうち2,000円を超える部分について、所得税および個人住民税からそれぞれ控除が受けられる制度です。また、寄附をすると寄附先から特産品をもらうこともできます。

ふるさと納税の寄付金は寄附金控除として申告ができます。申告をすることで、所得税と住民税を軽減できるので、ぜひ節税対策として行っておきたいものです。寄附金の控除額は「寄付した金額-2,000円」となります。なお、所得控除の対象となる寄付金の額は総所得金額の40%が上限となります。

節税をして個人事業主として最大限の利益を上げていこう

個人事業主として生計を立てていくためには、なるべく手取りの収入を増やす必要があります。そのためにも、節税対策をして手元に残せるお金を最大化しましょう。本記事では節税対策を11点紹介しました。誰でも取り入れることができる方法が多いので、ぜひ自身の事業活動に取り入れて節税対策をしていきましょう。

個人事業主のお金の残し方を紹介!今からできる節税テクニック

また個人事業主だからこそ可能な節税対策を動画で詳しく解説していますので合わせてご確認ください。

個人事業主だからこそできる節税対策

<文/ちはる>