やさしいお金の専門家・横川楓さんに伺う、ゼロからの投資のイロハ。

これまでは少額投資の代名詞的存在である「つみたてNISA」の仕組みについて、そして株式投資について伺いました。

そして今回のテーマはiDeCo。「もう1つの年金」とも呼ばれるiDeCoについて、新人フリーランスイラストレーターの庵ちゃんに聞いてもらいました。

年金の受給額が少ないフリーランスにとって「もらえる年金の金額が増える」という意味ではありがたい制度である一方、意外な落とし穴もあるとか?

やさしいお金の専門家・横川楓先生に聞く、独立前に必要な5つの準備!やさしいお金の専門家・横川楓さんに聞く、独立・開業に必要な「お金の管理」の極意!

知識ゼロのガチ初心者が聞く! やさしいお金の専門家・横川楓先生の投資の授業①

横川楓さん

やさしいお金の専門家・経済評論家明治大学法学部卒、その後同大学院へ進学、24歳で経営学修士(MBA)を取得。

実家は会計事務所を経営。同年代の友人たちのお金に対する意識と、将来の資産形成、所得格差、年金問題、増税など、これからの日本を担う世代に振りかかる様々なお金の問題との乖離に疑問を持ち、お金の知識の啓蒙活動を開始。

ファイナンシャルプランナー(AFP)や、マイナンバー管理アドバイザー、マネーマネジメント検定等の資格を取得する。

横川さんのインタビュー記事はこちらから!

「収入=給与」に縛られない。経済評論家・横川楓さんに聞く、独立・起業に必要な2つの条件

庵(いおり)イラストレーター学生時代から絵を描くことが好きで、数年前から副業としてイラストレーターの仕事を受けるようになった。

近年は副業での収入が本業の稼ぎより多くなったことから、満を辞して独立を決意。

年金受給額が増える、“もう1つの年金”。iDeCoってなんだ?

横川先生、今日もよろしくお願いします! 最近、先生から教わったつみたてNISA(※)の話を、フリーランス仲間としていました。その場でiDeCoの話が出たんですが、そういえば私、iDeCoについてあんまり知らないなと……。なので教えていただけないでしょうか?

たしかに、iDeCoとつみたてNISAはよく一緒に話題に出ることが多いんだよね。iDeCo。正式名称は「個人型確定拠出年金」といって、通称“もう1つの年金”とも呼ばれているよ。

貯金の次はつみたてNISAに挑戦! やさしいお金の専門家・横川楓先生の投資の授業②

“もう1つの年金”ですか?

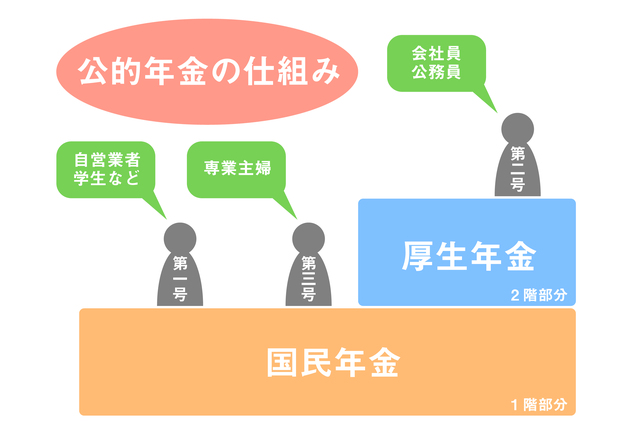

うん。庵ちゃんは毎月、年金を払っているでしょう?その年金の名前は国民年金。これは原則日本国民なら誰もが払うべきなんだけど、一方で会社員や公務員の人は、国民年金の他に厚生年金というものを払っていて。

よく日本の公的年金は「2階立て構造」になっているって、聞いたことない?

独立する時に聞きました! 2階部分の厚生年金は、会社が払っているから、将来もらえる年金の額が、会社員と個人事業主と違うんですよね。

そういうこと!話を戻すと、iDeCoは「年金をより多くもらいたい」という人のために作られた制度。

iDeCoに加入していれば「年金をより多くもらえる」ということなんだ。

それでいて国民年金と同じように、iDeCoの掛け金は全額、確定申告で控除の対象となるんだよ。

年金を多くもらえて控除にもなるなんて、私みたいな個人事業主のための制度なんですね!

まぁ、実はiDeCoは個人事業主だけじゃなくて、会社員の人も入れるから、厳密には「個人事業主ためだけの制度」という訳ではないんだけどね(笑)。でも個人事業主の人の方が、会社員の人よりも多く、掛け金を払うことはできるよ。他にもiDeCoの特徴を見ていこう!