個人事業主の方の中には、少しでも出費をおさえたいと思っている方も多いことでしょう。

今回は、個人事業主が支払う所得税の中でも非課税となるものをご紹介するので、ご自身の税負担の整理に役立ててください。

個人事業主にかかる所得税とは

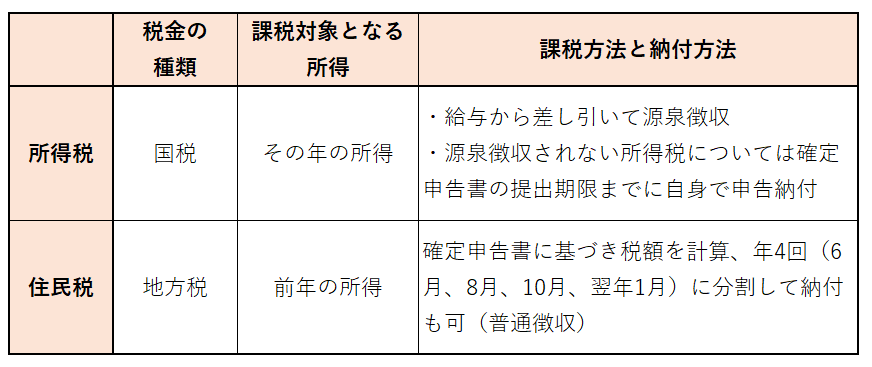

所得税とは1月~12月の1年間の所得に対して課される税金です。所得に課税されるものには住民税もあります。所得税と住民税の違いを確認しておきましょう。

※納付方法は個人事業主のもの(普通徴収)をご紹介しています。給与から税金が差し引かれる会社員・公務員の特別徴収とは異なりますのでご注意ください

所得税額を計算する際の基準となる「課税所得」は売り上げや収入とは違います。課税所得の計算方法は以下の通りです。

課税所得 = 収入(売上高など) - 必要経費 - 所得控除額

「住民税について教えてください。所得税とはどう違うのですか?そもそも国税と地方税の違いはなんですか?」(財務省)

所得税率は累進課税制度で定められている

所得税額を計算する際は、課税される所得金額に所得税率を乗じ、その金額から税額控除があればその額を引いて計算します。所得税は累進課税となっていますが、累進課税にも「単純累進課税」と「超過累進課税」の2種類があるので覚えておきましょう。

単純累進課税

課税所得が一定の金額超えた際、所得全体に対して高い税率がかけられる。

超過累進課税

課税所得が一定の金額を超えた際、超過部分に対して高い税率がかけられる。

日本では超過累進課税制度が採用されています。ただ、所得ごとにそれぞれの税率を使って計算すると税額の算出までが複雑になるため、「速算表」を使って計算できるようにしています。

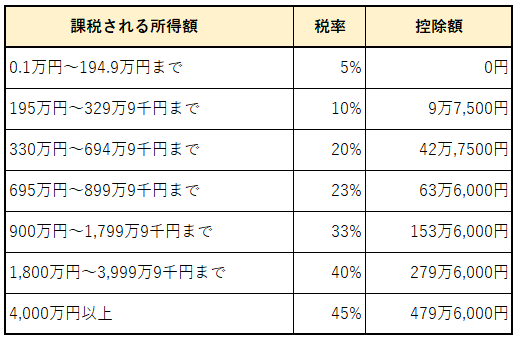

以下の表は所得税額の速算表です。この表に当てはめて計算すると、自分の所得ではどのくらいの所得税がかかるかを計算できます。

※課税所得は、1,000円未満の端数金額を切り捨ててから税率を乗じて計算します。

例えば、課税所得が600万円の場合、所得税額の計算は以下のようになります。

600万円 × 20% - 42万7,500円 = 77万2,500円

所得税額は77万2,500円です。実際には令和19(2037)年分まで、所得税と復興特別所得税(原則として所得税額の2.1%、100円未満切り捨て)を併せて申告納付することとなります。

復興特別所得税は以下で求めます。

復興特別所得税額 = 基準所得税額 × 2.1%

課税所得が600万円の場合の復興特別所得税は以下となります。

77万2,500円 × 2.1% = 1万6,200円

所得税と復興特別所得税を合わせ、78万8,700円となるのです。

個人事業主の所得税額の算出方法

個人事業主の所得税額がどのように決まるかについて詳しく解説します。

所得税は、その年の所得に対して課税されます。納税額を算出するためには、その年の所得を確認しなければなりません。それには確定申告で所得金額を算出する必要があります。よって、所得税の納税額が決定するのは確定申告時となるのです。

所得の全てが課税対象となるわけではない

1年間の所得から所得税額を計算するとご紹介しましたが、全ての所得が課税対象となるわけではありません。課税対象になる所得とならない所得について確認しましょう。

【課税対象の所得】

所得税法では、所得の種類を以下の10種類に区分しています。所得税は個人が得た全ての所得に対して課税されるのが原則です。

1.利子所得

2.配当所得

3.不動産所得

4.事業所得

5.給与所得

6.退職所得

7.山林所得

8.譲渡所得

9.一時所得

10.雑所得

個人事業主が事業で得た所得は「事業所得」などに分類されます。また、投資で得た配当や不動産などで所得があった場合も所得税の対象となりますので、確定申告が必要です。なお、配当については「確定申告不要制度」を選択している場合であれば源泉徴収されて課税関係は完了するため、確定申告は不要です。

【所得税の非課税所得】

課税対象の所得であっても、条件によっては非課税所得となります。一部抜粋してご紹介します。なお、所得税以外の税金がかかるものも含まれます。

利子・配当所得関係

·障害者等の少額預金の利子

·勤労者財産形成年金貯蓄の利子等

·非課税口座内、未成年者口座内の少額上場株式等にかかる配当等(NISA・つみたてNISAなど)

·納税準備預金の利子

給与所得・公的年金関係

·傷病者や遺族などの受け取る年金等

·文化功労者年金法の規定による年金等

譲渡(山林)所得関係

·生活に通常必要な動産の譲渡による所得

·非課税口座内、未成年者口座内の少額上場株式等にかかる譲渡所得等(NISA・つみたてNISAなど)

·国や地方公共団体等に財産を寄附した場合の譲渡所得等

その他

·学資金及び扶養義務を履行するために給付される金品

·相続、遺贈または個人からの贈与により取得するもの

·心身に加えられた損害または突発的な事故により資産に加えられた損害に基づいて取得する保険金、損害賠償金、慰謝料等 など

個人事業主の所得税額の計算方法

個人事業主の所得税額の計算方法についてご紹介します。

まずはその年の1月~12月の収入額(売り上げのみで代金を受領していないものも含む)を計算します。前年度の収入額ではない点に、気をつけてください。

例えば、2023年の確定申告時に所得税を支払う場合は、2022年1月~2022年12月の収入を合計する必要があります。

収入額から経費や所得控除を差し引く

合計した収入額から必要経費や所得控除を差し引きます。仕事関連で使った費用が必要経費です。もれなく差し引けるように日頃から領収書やレシートをまとめ、会計帳簿をつけておきましょう。たとえ白色申告の場合であっても、事業所得等である場合は収入や必要経費を記載した法定帳簿が求められます。

所得控除として差し引けるものは以下の項目です。

·雑損控除

·医療費控除(セルフメディケーション税制を含む)

·社会保険料控除

·小規模企業共済等掛金控除

·生命保険料控除

·地震保険料控除

·寄附金控除

·障害者控除

·寡婦控除

·ひとり親控除

·勤労学生控除

·配偶者控除

·配偶者特別控除

·扶養控除

·基礎控除

課税所得額を算出して税額を計算する

前述の通り、その年の収入から必要経費、各種控除を差し引くと課税所得額が算出されます。課税所得額に所得税率を乗じると所得税額の計算ができます。

所得税の納付を行う

所得税の税額が算出できたら、その金額を納付します。主な納付方法は以下の通りです。振替納税とダイレクト納付はあらかじめ手続きが必要です。

·預金口座からの振替で納付する

·e-Taxで納付する(ダイレクト納付)

·クレジットカードで納付する

·QRコードまたはバーコードを使い、コンビニエンスストアなどから納付する(納付額が30万円超の場合は利用不可)

(注)「QRコード」は、株式会社デンソーウェーブの登録商標です。

·金融機関、税務署の窓口で現金納付する(インターネットバンキングでも可)

所得税の納付期限は確定申告期間の最終日です(振替納税を除く)。納付期限が土日・祝日など行政機関が休日の場合は翌日が期限となります。

非課税所得とは

非課税所得とは、課税対象となっていないため、収入金額分の所得税を支払う必要のない所得のことです。

非課税所得の対象になるものは、主に遺族年金など特別な事情がある所得や、通勤手当などの補填の意味合いが強い所得など「儲け」とは、みなされないものです。これらの所得に関しては、所得税を支払う必要がありません。

しかし中には、非課税所得対象と間違えやすい通常の所得もあるため、何となくではなく、非課税所得かどうかをきちんと確認したうえで判断しましょう。

個人事業主の所得税が非課税になる条件とは

個人事業主が所得税を少しでも減らすための対策として有効な方法を解説します。

青色申告特別控除を利用する

所得には事業所得のほか不動産所得などもありますが、ここでは事業所得について見ていきましょう。

通常、事業所得を計算する際に収入(売り上げ)から必要経費を差し引き計算しますが、事前に青色申告届出書を提出しておくことで最大65万円の青色申告特別控除を控除することができます。

具体的には、事業収入がある方が事業を継続して実施していること、申告期限を守り、複式簿記で帳簿をしっかりつけ、貸借対照表・損益計算書を添付して、e-Taxによる申告または電子帳簿保存を行うことで最大65万円の控除を受けることが可能です(e-Taxによらない申告の場合は最大55万円)。

また、簡易帳簿において記帳し、貸借対照表・損益計算書を添付しない場合であっても10万円の控除を受けることができます。青色申告特別控除は、いわゆる必要経費の上乗せでもあるので、利用できる方は青色申告届出書を提出しましょう。

所得税が非課税になる条件は、ご自身の家族構成などの状況によって異なります。独身者の場合、収入(売り上げ)から必要経費と青色申告特別控除を差し引いた所得が2,400万円以下であれば、一律で控除ができる所得控除の基礎控除が48万円引かれます。そのため、結果的に所得税が非課税となります。青色申告特別控除額「65万円、55万円、10万円」の違いによって非課税となる所得の金額が異なる点に注意しましょう。

所得控除の勤労学生控除を利用する

勤労学生控除とは、特定の学校に通いながら働く学生の所得税や住民税などの税負担を軽減する制度です。 勤労学生控除は「所得控除」の一種に該当します。

所得税を計算する際、一定の要件を満たしたうえで収入(売り上げ)から必要経費と青色申告特別控除を差し引いた合計所得が75万円以下であれば、勤労学生控除として27万円の控除が受けられます。つまり、勤労学生控除を利用すると税負担を軽減して手取り額を増やせるというわけです。ただし、親の扶養に入っている場合は合計所得が48万円を超えると扶養控除から外れてしまいます。親の税負担が増える可能性があるので注意しましょう。

また、個人事業主だからこそできる節税対策について動画で詳しく解説していますので合わせてご確認ください。

個人事業主だからこそできる節税対策

まとめ

個人事業主の非課税収入は、所得税のほかに消費税の非課税収入も存在します。

所得金額が少なければ住民税が非課税になるケースもあります。

本記事を参考にして、まずは所得税の非課税所得や計算構造を理解して、ご自身の税負担の検討にお役立てください。

所得金額の計算、税額控除額、税率構造はもちろんですが、非課税所得や所得控除額の本質を理解し、活用することで上手に資金繰りを改善することができます。

<文/ちはる>