個人事業主が事業を進めていく上で、見落としがちなのが「税金の納付漏れ」です。

郵送される納付書は、1年間分まとめて送られてきます。

1つ1つの納付書を管理しきれず、ついつい納付期限が過ぎてしまった、という経験がある方もいらっしゃるのではないでしょうか。

独立・起業の「お金」に関する悩みを、税理士の齋藤雄史先生に解説していただく「税理士が教えるお金と起業」シリーズ。

今回は「個人事業主が備えておくべき税金の種類と納付期限」をテーマに、齋藤先生に詳しく伺いました。

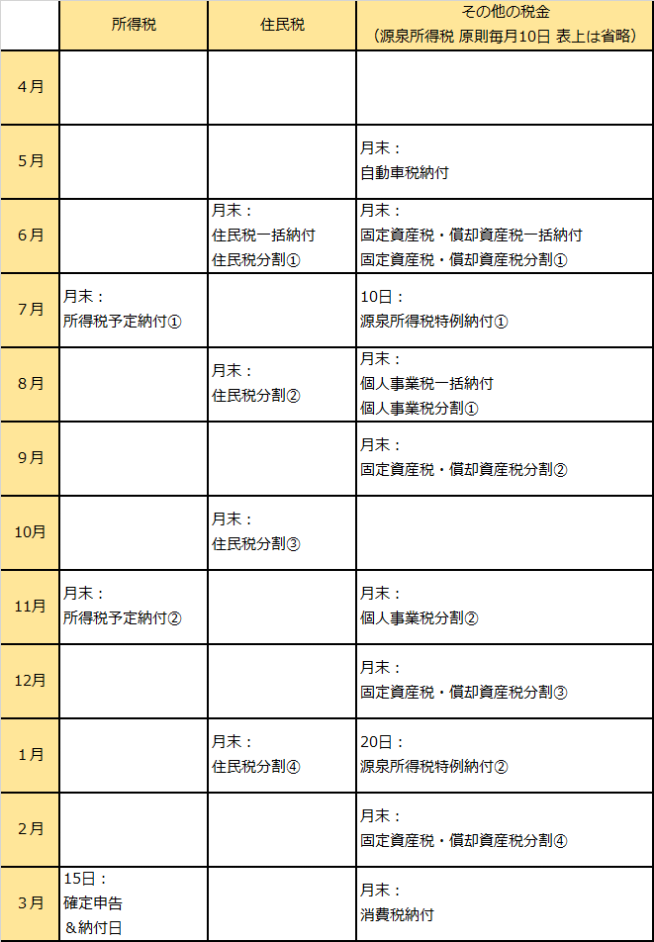

これがTHE・納税カレンダー!いますぐカレンダーに登録を!

まずは早速、個人事業主が抑えておくべき税金と、支払い納期・納税方法を一覧にした納税カレンダーをご覧ください!

※末日が土日・祝日の場合は、次の平日が納付期限になります。

これだけ見てもわからないという方もご安心ください。このあとそれぞれ解説をしていきます。

その前に「なぜ納付時期を知っておくべきなのか?」。ちゃんと理由があるんですよ!

納付時期を知っておくべき3つの理由とは?

税金を納める際には、納付しなければいけない期限が必ず設定されています。

納付書に期限が記載されている場合もありますが、自分で納付期限を確かめた上で納付書を準備しないといけない場合もあります。

税金によって納付期限がバラバラですので、全てを把握しきれない方もいるでしょう。

しかし納付時期を曖昧なままにしておくことは、デメリットでしかないのです。

納付が遅れたら追加で支払い? 延滞税は知っておくべき!

指定された納付日から遅れた場合、その翌日から「延滞税」または「延滞金」と呼ばれる税金が発生します。税金と言っても、その性質は利息に相当します。

要するに「支払期限までは無利息だけど、1日でも過ぎると利息が発生しますよ」と考えると、わかりやすいかもしれません。

この利率ですが、国税の場合は原則として、納期限の翌日から2カ月を経過する日までは最大で年7.3%、2カ月を経過した日以後は最大で年14.6%の割合と定められています。

参考:国税庁|No.9205 延滞税について

融資を受ける際にも引っかかる? 恐ろしい納付漏れのペナルティ!

個人事業主で事業を行っている方の中には、金融機関から融資を受けている方、もしくは将来融資を受けたいと思っている方もいるでしょう。

融資を受ける際には、税金の納税証明書や領収書の提出が求められる事があります。

その際に税金の納付漏れに気付き、慌てて納税を済ませる方がいます。

融資の審査では、税金の完納が条件になっていることや、遅延が大きくマイナスに働くことがあります。仮に1円の納税であっても、納付期限に遅れた事実を決して見逃してはくれません。

払いすぎても申請可能! だからまずは「納める」ことを優先に。

税金を払いすぎた場合、「更正の請求」という手続きを取ることで、還付を受けることができます。

更正の請求とは、確定申告時に申告した納税額が多い、または還付金を少なく申告した場合に、納め過ぎた税金の還付を求める手続きのことを言います。

更正の請求書が提出されると、税務署ではその内容の検討をします。

その結果、納め過ぎの税金がある等と認めた場合には、減額更正(更正の請求をした人にその内容が通知される)をして税金を還付することになります。

確定申告期限日(法定申告期限)から基本的に5年以内であれば、更正の請求を行うことができ、国税庁のホームページに設置されている確定申告書作成コーナーでも手続きが可能です。

更正の請求と似た内容で「還付申告」というものがあります。これは給与所得者などの確定申告が不要な方が取る手続きで、自営業として確定申告を毎年行う必要がある方は該当しません。

あなたは何種類? 個人事業主が支払う税金の種類と要件とは?

個人事業主が支払う税金といっても、業種や保有資産、売上金額などによって、払うべきものと払わなくていいものがあります。

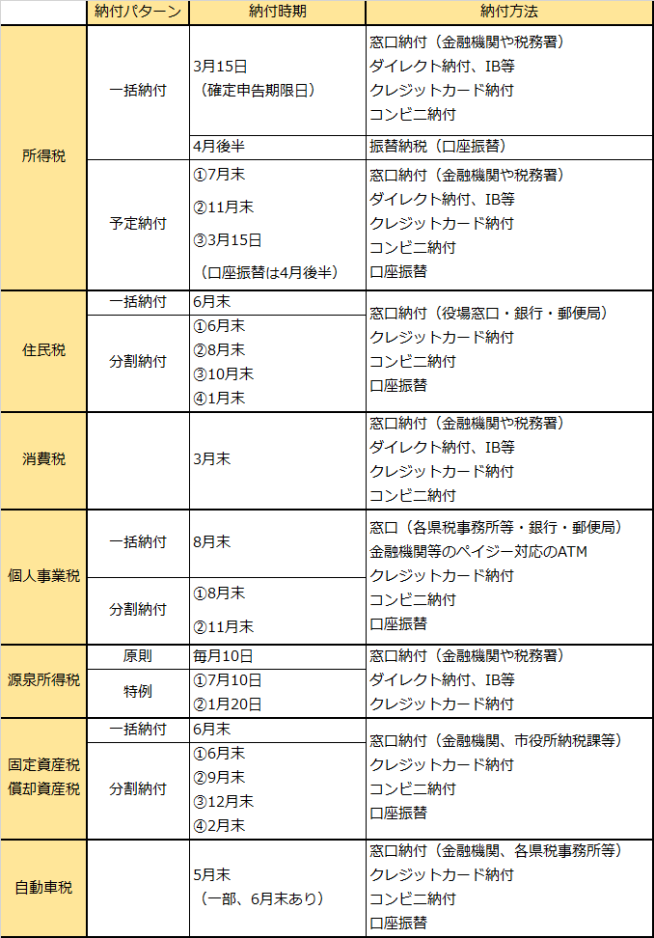

まずは、個人事業主が対象となる可能性のある税金を一覧にまとめました。それぞれの税金について、要件などを解説しておりますので、わからない部分は情報を充足していきましょう。

※末日が土日・祝日の場合は、次の平日が納付期限になります。

所得税

毎年皆さんの頭を悩ませる確定申告によって確定する国税です。納付期限は、確定申告提出期限日(毎年3月15日。ただし土日祝日の場合は次の平日)となります。

そのため、納税額が多くなりそうという方は、事前に納税資金を蓄えておくことが必要になります。

納付方法は、窓口納付・ATM・インターネットバンキング・クレジットカード納付・コンビニ納付・口座振替と様々な納付方法が用意されています。

口座振替の場合のみ、4月の中旬~下旬に引き落とされますが、確定申告提出期限日までに「預貯金口座振替依頼書兼納付書送付依頼書」を管轄税務署または金融機関に提出する必要があります。

前年分の所得金額や税額などを基に計算した金額(予定納税基準額)が15万円を超えている場合には、予定納税制度が適用され、7月と11月に予定納税額の1/3を前払いする必要があります。

予定納税についても期限を越えてしまうと延滞税の対象となりますので、ご注意ください。

住民税

確定申告を行うと、6月中旬頃に各市区町村から「納税額通知書」が送付されます。したがって、自分で計算するのではなく、各市区町村が計算した結果が送られてきて、そのとおりに納付を行います。

住民税は、「均等割」と「所得割」の2段構造になっています。均等割とは所得金額にかかわらず定額で発生するため、たとえ確定申告の結果、所得税の納付がないという方も見落とさないよう注意してください。

納付は、一括で納付するか、分割で納付するかを選択することができます。一括で納付する場合には6月末。分割で納付する場合には、6月・8月・10月・1月の4回に分けて納付を行います。

納付方法は、窓口で現金納付またはクレジットカード納付、口座振替を選択できます。また納付額が30万円以下の場合はコンビニ納付も可能です。

個人事業の他で給与をもらっている方は、給与から天引きで毎月納める場合もあります。

消費税

消費税は国税に該当する部分と、地方税に該当する地方消費税に分類されます。ただし、消費税の場合、納付する事業者と納付しなくて良い事業者に分かれます。

基本的に開業してから2年間は納税義務が発生せず、前々年度の課税売上高が1,000万円を下回っていれば、納付する必要はありません。

納付は3月末までに行う必要があります。納付方法は、所得税同様に、窓口納付・ATM・インターネットバンキング・クレジットカード納付・コンビニ納付・口座振替と選択することができます。

前年度の確定消費税額(地方消費税額は含みません)が48万円を超える方は、消費税及び地方消費税の中間申告と納付が必要です。

個人事業税

個人事業税とは個人事業主特有の税金で、地方税に該当します。前年度の所得金額が290万円を超える場合には、納税義務が発生します。

各都道府県が計算し、8月頃に手元に届くよう送付されます。

納税額が1万円以下の場合は、8月末に一括納付し、1万円以上の場合は8月と11月に分けて納めます。

納付方法は、窓口納付・コンビニ納付・クレジットカード納付・口座振替を選択できますが、都道府県によっては対応していない納付方法もあります。

また業種によっては個人事業税を免除される場合もございますので、あらかじめ確認しておきましょう。

参考:BLT saving|個人事業税がかからない非課税業種

源泉所得税

個人事業主の方で、従業員を雇用している場合には、支給する給与に対して源泉所得税の徴収義務が発生します。

個人事業主側としては、一旦預かっているものを期日までにまとめて支払う必要があります。

原則として、支払った月の翌月10日までに納付する必要があります。

ただし、給与支給人数が常時10人未満の場合には、申請書を提出することで特例を受けることができます。特例を受けた場合には、1月~6月分を7月10日までに、7月分~12月分を翌年の1月20日までに納付することになります。

納付方法は、所定の納付書に記載の上、税務署や郵便局、金融機関の窓口で納付を行います。また、クレジットカード納付を選択することもできます。

固定資産税および償却資産税

土地や建物などの固定資産を持っている場合には固定資産税、事業のために持っている資産がある場合には償却資産税の対象となります。

固定資産税と償却資産税については、1月1日時点で保有している資産に対して課税されます。納付時期は、都市区町村によってばらつきがあるため、納付書および各都市区町村のホームページを確認しておきましょう。

納付は、金融機関に納付書を持ち込むか、コンビニで納付を行います。自治体によっては、クレジットカードで納付を行うことができます。

自動車税

4月1日時点で車両を保有している場合には、自動車税が発生します。4月~5月にかけて「自動車税納税通知書」が送付され、5月末までに納付を行います。(一部の地域では、6月末が納付期限となる地域もあります。)

金融機関やコンビニでの納付のほか、クレジットカードでの納付や口座振替も選択できます。

納税カレンダーは納付漏れだけではなく、事業のリスクを取り除くためにも必要!

今回は、納税カレンダーを利用し、個人事業主が抑えるべき税金の種類と納付時期についてまとめてみましたが、いかがでしたでしょうか。

納付が遅れることで、追加で税金がかかってしまい、融資にも影響が出てしまいます。

要するに、納付漏れ記録として残ってしまうことは、個人事業主として事業を進めていく上でもデメリットであるということです。

自分の不注意で、事業のリスクを増やしてしまわないように、納付期限をカレンダーに記録しておく。リマインドを付けておく。という今すぐにできることは後回しにせずに、今のうちに進めておきましょう!

文=菊地 啓哉

編集=内藤 祐介

借金を上手く使う人は、成功する。若き税理士が語る、お金との上手な付き合い方