個人で事業を行う上で、業務の一部を従業員以外の第三者に委託し、その対価を支払う場合があります。従業員以外の第三者に業務の一部を委託し対価を支払うと、その費用は一般的に「外注費」として勘定科目に該当する処理をします。このとき、税法上の注意点はあるのでしょうか。

個人事業主が「外注費」を支払う場合の仕訳と注意点をご紹介します。

また『個人事業主として業務を受注した際に受け取った報酬を、本来給与とすべきところを誤って外注費として申告してしまったケース』についても合わせて説明します。個人事業主で、報酬が「外注費」なのか「給与」なのか迷ったことがある方は、一緒に確認していきましょう。

「外注費」とは

事業で行う業務の一部を、業務請負契約などにより、外部の業者に委託し、その対価として代金を支払った場合、その費用を「外注費」または「外注工賃」「業務委託費」といいます。

外注費として処理をする業務は、具体的に以下のようなものが挙げられます。

・自社のホームページのデザインなどを外部の業者に依頼し、デザイン料やホームページの制作費用を支払った場合

・清掃業者に社内の清掃を依頼し費用を支払った場合

・人材派遣会社に派遣料を支払った場合 など

なお、弁護士・税理士・社会保険労務士・経営コンサルタントなど専門性が高い業務に対して支払う報酬は、「支払手数料」の勘定項目で処理するのが一般的で、「外注費」として処理することはほとんどありません。

副業をしている会社員の年末調整方法や、対象の判断基準と確定申告の方法を更に知りたい方は、下記記事を参考にしてください。

https://entrenet.jp/magazine/45605/

「給与」と「外注費」の違い

「給与」と「外注費」とでは、税務上の取り扱いが異なります。

業務を依頼してその対価として支払うものなので、外注費を給与と混同して考えてしまっている方もいるかもしれません。しかし税務上も労務上も、給与と外注費は大きく性質が異なります。

「給与」の場合、雇用契約に基づき雇用した従業員の労働の対価となります。

「給与」を支払う際は、原則的に所得税の源泉徴収を行います。

「給与」は消費税上、不課税となるので、課税事業者(本則の場合)は納付する消費税額から控除することができません。

また、従業員を雇用する場合、社会保険への加入が必要となる場合があります。

一方、「外注費」の場合、請負契約または業務委託契約に基づき、商品や成果など実現した業務への対価となります。

給与と違い、外注費は基本的に源泉徴収の必要はありません。

しかし、従業員を雇う個人事業主など源泉徴収義務者の場合で、なおかつ外部の業者がフリーランスなど個人事業主に支払う費用に対しては源泉徴収が必要な場合があります。

消費税法上「外注費」は課税取引に該当します。

そのため、課税事業者(本則の場合)は納付する消費税額から控除することができます。

また、外部の業者の場合、雇用ではないので社会保険への加入は不要です。

事業主側としては、業務の対価を「給与」として支払うよりも「外注費」にした方が、消費税や社会保険料などの負担を減らすことができます。

ただし、「給与」と「外注費」の違いは、単純に雇用契約または請負契約の違いだけでなく、業務の実態でも判断されます。そのため、雇用契約から請負契約に変えれば「外注費」としても良いというわけではありません。

事業主からの指揮、命令に服している場合や、報酬が時間単位で計算され、時間的な拘束がある場合などは「外注費」として認められない場合があります。

下記記事では、副収入分の確定申告について、ケースごとの確定申告の有無や納税方法を解説しています!

https://entrenet.jp/magazine/33482/

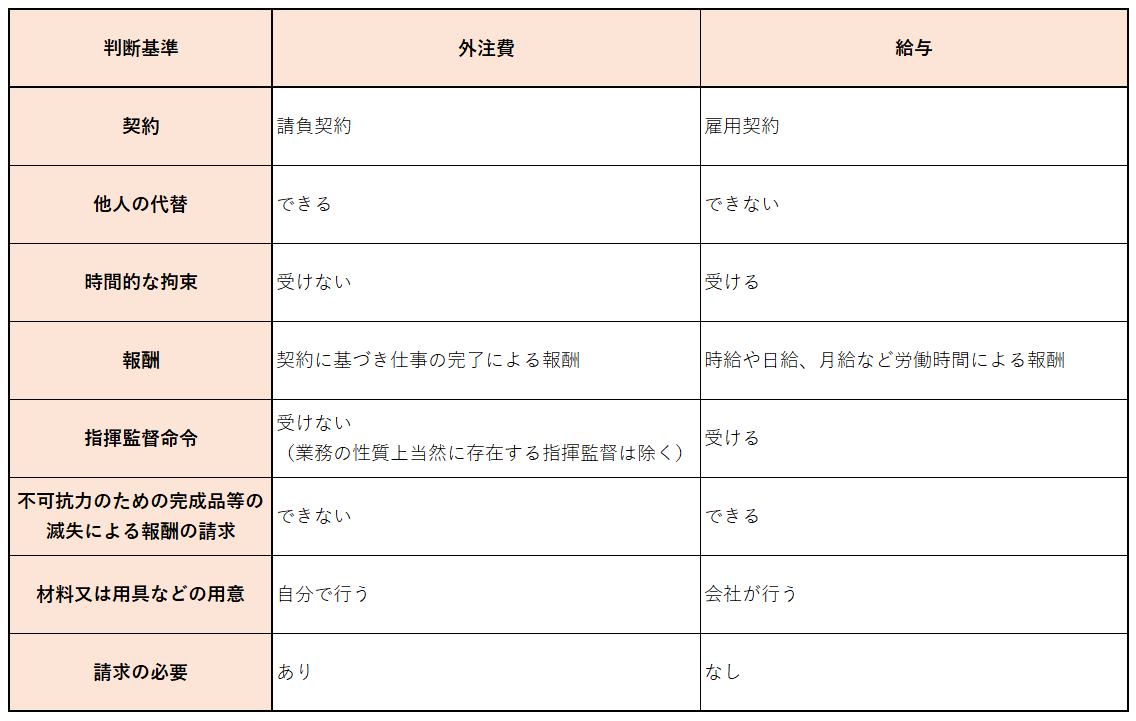

外注費と給与の判断基準

支払いが外注費になるのか給与となるのかは、委託する業務が雇用契約によるものか、請負契約によるものなのかで決まります。しかし、外注費なのか給与なのかは、書面上ではなく、実際には請負契約を締結しているのか雇用契約を締結しているのかにより判断されます。

国税庁では、以下の5つを判断基準として公表しています。

判断基準1.他人が代替して業務を遂行できるまたは、役務を提供できるかどうか

同じ業務を他の業者などが代わりにできるものであれば、「外注費」となります。その反面、その業務を他人が代わりにできないのであれば、報酬の支払者と受注者の間には雇用主と従業員と同じような結びつきの強さがあると考えられます。そのため、このような場合には「給与」と判断されます。

判断基準2.業務の受注者は報酬の支払者より時間的な拘束を受けているかどうか

作業時間の指定や労働時間による時間的な拘束のもと報酬が決まる場合、「給与」として判断されます。外注費は請負契約のため、業務の成果物に対して報酬が支払われます。その一方、給与は時給や日給など労働時間により報酬が決まるのです。

判断基準3.報酬の支払者から指揮監督命令を受けるかどうか

原則、外注費の発生する請負契約の場合、業務をする上での進行や手順については受注側で自由に決められます。一方で、業務の性質上当然に存在する指揮監督は除き、報酬の支払者からの指揮監督命令を受ける場合は雇用契約と見なされて「給与」と判断されます。

判断基準4.不可抗力で完成品が引渡し前に滅失した場合に報酬を請求できるかどうか

外注費が発生する請負契約の場合、仕事が完了し完成品や成果物をクライアントに引き渡した時点で報酬が支払われます。そのため、引き渡しが済んでいない完成品が不可抗力により滅失した際に報酬を請求できないのであれば、「外注費」になります。逆に、引き渡しが済んでいない完成品があったとしても報酬を請求できるのであれば、労働時間により報酬が決まると考えられます。そのため、その報酬は「給与」になります。

判断基準5.受注者が自分で材料や用具などを用意するかどうか

原則、請負契約の場合に受注者は自分で仕事の材料や用具などを用意します。そのため、受注者が自分で用意が必要なのであれば、「外注費」と判断されます。その一方で、雇用契約にある従業員の場合は雇用主である会社の材料や用具などを使います。

まとめると以下のようになります。

これら5つの判断基準を元に、報酬が外注費か給与かを総合的に判断します。また、この他にも業務を受注する側が金額を計算して請求しているかなどの判断基準もあります。そのため、形式的に当てはめて判断することが難しく、実情で判断されるのです。

個人事業主が確定申告で控除できる税金について、更に気になる方は下記記事を参考にしてください!

https://entrenet.jp/magazine/15430/

確定申告時の「外注費」の仕訳方法

「外注費」は確定申告の際、「外注工賃」として仕訳けるのが一般的です。

例えば、法人のデザイン業者にホームページのデザイン料として現金で10万円を支払った場合、借り方勘定に「外注工賃10万円」、その相手方である貸し方勘定に「現金・預金10万円」と処理します。

請負業者が法人の場合、一般的に所得税の源泉徴収は不要です。

一方、フリーランスのデザイナーに「外注工賃10万円」を支払った場合、支払側が源泉徴収義務者である場合は源泉徴収を行わなければいけません。

源泉徴収を行う場合で報酬が100万円未満の場合、源泉徴収税額は、デザイン料の10万円に税率10.21%を乗じた金額1万210円となります。

つまり、デザイナーへの支払い金額は、源泉徴収税額を差し引いた8万9,790円を支払います。

源泉徴収した所得税は支払側が預かり、税務署に納めることになります。

仕訳方法は、借り方勘定に「外注工賃10万円」、貸し方勘定には「現金・預金8万9,790円」および「預り金1万210円」として処理します。

なお、源泉徴収税の計算方法や税率は、業務内容や報酬の種類により異なります。

詳細が国税庁のホームページに掲載されていますので確認するようにしましょう。

「No.2792 源泉徴収が必要な報酬・料金等とは」(国税庁)

下記記事では、サラリーマンにおすすめの副業で、確定申告あり・なし別の月3万円稼げる副業ランキングTOP10を紹介しています。

https://entrenet.jp/magazine/26493/

事業で得た収入が「外注費」ではなく「給与」の場合

収入を得た個人事業主側が、その収入を税務調査で「外注費ではなく給与」と指摘された場合、税金が発生し「追徴課税」されることになります。その場合に発生する税金は以下の通りです。

・源泉所得税

・延滞税

・加算税

・仕入税額控除の否認

原則、個人事業主に特定業務を依頼する場合など例外を除き、外注費であれば源泉所得税はかかりません。一方、給与の場合は、支払う側は源泉徴収の義務を負います。

また、支払いが漏れていた税金に対しては延滞税や加算税などが課されます。さらに、消費税の仕入税額控除にしていた全額については否認されてしまいます。それぞれの税金について詳しく見ていきましょう。

下記記事では、会社員の副業で20万以下の確定申告について、申告の仕方や節税のコツを解説しています!

https://entrenet.jp/magazine/27086/

源泉所得税

原則、収入が外注費である場合には源泉徴収税はかかりません。一方、収入が給与の場合には源泉徴収税がかかります。

外注費として処理していたものが後に給与であったと発覚した場合、給与を支払った側は「給与を受け取った側の源泉所得税の徴収が漏れてしまっていた」ということになります。例えば、毎月の外注費30万円が給与となった場合、1ヵ月の源泉所得税の徴収漏れは54,500円になります。仮に契約が1年間であったとすると、漏れてしまっていた約65万円を後から支払うことになります。

さらに、過去の分の外注費としていた給与もさかのぼって徴収漏れが指摘されてしまうと、かなり大きな金額になってしまいます。そうなると取引先の売上・所得税にも影響が出てしまい、お互いに確定申告の修正が必要になる事態に発展し、迷惑がかかってしまいます。

延滞税などの加算税

本来は「給与」であるにもかかわらず「外注費」として申告してしまっていた場合は、本来、納めるべき税金が漏れているので、その分も納税しなければいけません。その他にも、しかるべきタイミングで税金を納めなかったとして、以下の税金がペナルティーとして加算されることがあります。

【外注費としていた収入が本来は給与だった際に課される税金】

・過少申告加算税

期限内申告書を提出した後、期限内に修正申告書の提出又は更正があった際にペナルティーとして納めなくてはいけない税金

・重加算税

納付するべき税金額を少なくするために、意図的に隠ぺいしたり、仮装したりした際にペナルティーとして納めなくてはいけない税金

・延滞税

税金が定められた期限までに納付されない場合には、原則として法定納期限の翌日から納付する日までの日数に応じて、利息に相当する延滞税が自動的に課されます。

「加算税の概要」(財務省)

※リンクの遷移先はPDFです。ダウンロードに大量の通信費がかかる可能性があります

下記記事では、インボイス施行後初の「消費税」確定申告と、そのポイントを税理士が解説しています!

仕入税額控除の否認

外注費ではなく給与に該当すると指摘された場合、給与を支払った側は外注費の仕入税額控除にしていた分の金額は全額否認され、さらに消費税を支払うことになります。

例えば、1ヵ月110万円(うち消費税10万円)の外注費とし、10万円を仕入税額控除していたとします。この場合、10万円の仕入税額控除は否認され、その代わりに10万円の消費税を支払うことになります。

まとめ

今回は、個人事業主が受け取る報酬が「外注費」なのか「給与」なのかを、どのように判断すれば良いか、また「外注費」を支払う場合の仕訳と注意点についてご紹介しました。給与を外注費として申告してしまっていた場合、報酬を支払った側も受け取った側も追加で確定申告をしなくてはいけなくなったり、税金を余計に支払わなくてはいけなくなったりとさまざまな注意点があります。

業務の対価を支払う際「給与」より「外注費」の方が、発注側は経費の負担を軽減できるかもしれません。しかし、契約だけでなく業務遂行の実態により給与所得または事業所得(または雑所得)となりますので注意が必要です。

また「外注費」を支払う場合、源泉徴収をしなければいけない場合がありますので、よく確認するようにしましょう。

齋藤雄史さん

税理士/公認会計士

宮城県仙台市出身。高校卒業後、進学資金を貯めるため、新聞販売店に勤務。その後、地元の簿記専門学校に進学、東日本大震災同年の2011年公認会計士試験合格。合格後、新日本有限責任監査法人福島事務所勤務。

法律の世界に魅せられロースクールに進学し、同時期に板橋区にて会計事務所を開業。ITやクラウド対応を武器に顧客開拓に成功し、20代〜30代をはじめとする多くの起業家から厚い信頼を得ている。

<文/ちはる>