「副業で得た収入は確定申告しなければいけない」と聞いたことがあるかもしれませんが、どうやって確定申告をするか、ご存知ですか?

確定申告が必要なケース、会社に副業がばれない方法はあるのか、確定申告をしなかった場合のペナルティ、手続きに必要な書類や申告方法について解説します。

1.副業をしていたら必ず確定申告が必要?確定申告が必要な人とは?

会社員として働いている場合、勤め先で年末調整が行われるため、多くの場合は確定申告の必要がありません。しかし、以下の項目に該当する場合は、確定申告が必要になります。

【会社員で確定申告が必要なケース】

・給与の年間収入額が2,000万円を超える人

・1ヵ所から給与をもらっていて、かつ、その給与全部が源泉徴収の対象となる場合において給与所得・退職所得以外の所得合計が20万円を超える人

・2ヵ所以上から給与をもらっていて、かつ、その給与全部が源泉徴収の対象となる場合において年末調整されていない収入金額と給与所得・退職所得以外の所得合計が20万円を超える人

・源泉徴収義務のない相手から給与等を支払われている人

・災害減免法により猶予を受けている人

・贈与を受けた人

・マイホーム(不動産)を購入・売却した人

・投資信託を売却した人、FXで利益が出た人

・保険の満期金を受け取った人

・医療費控除を受けたい人 など

上記のとおり、副業で20万円を超える収入を得た人には確定申告を行う義務があるのです。

国税局のWebサイトでは「税務相談チャットボット」で確定申告が必要であるかどうかの判定が行えます。確定申告に 関するさまざまな質問やインボイス制度についての相談もできるので、疑問が出てきたときに活用するのも良いでしょう。

「No.1900 給与所得者で確定申告が必要な人」(国税庁)

「No.1903 給与所得者に生命保険の満期返戻金などの一時所得があった場合」(国税庁)

「No.1120 医療費を支払ったとき(医療費控除)」(国税庁)

2.青色申告と白色申告

確定申告について調べていると「青色申告」と「白色申告」という言葉を目にするかと思います。

青色申告と白色申告の大まかな違いは次のとおりです。

【事前手続き】

・青色申告…必要

・白色申告…不要

【帳簿書類】

・青色申告…必要(ある程度の知識が必要)

・白色申告…必要(初心者でも可能)

【確定申告書類】

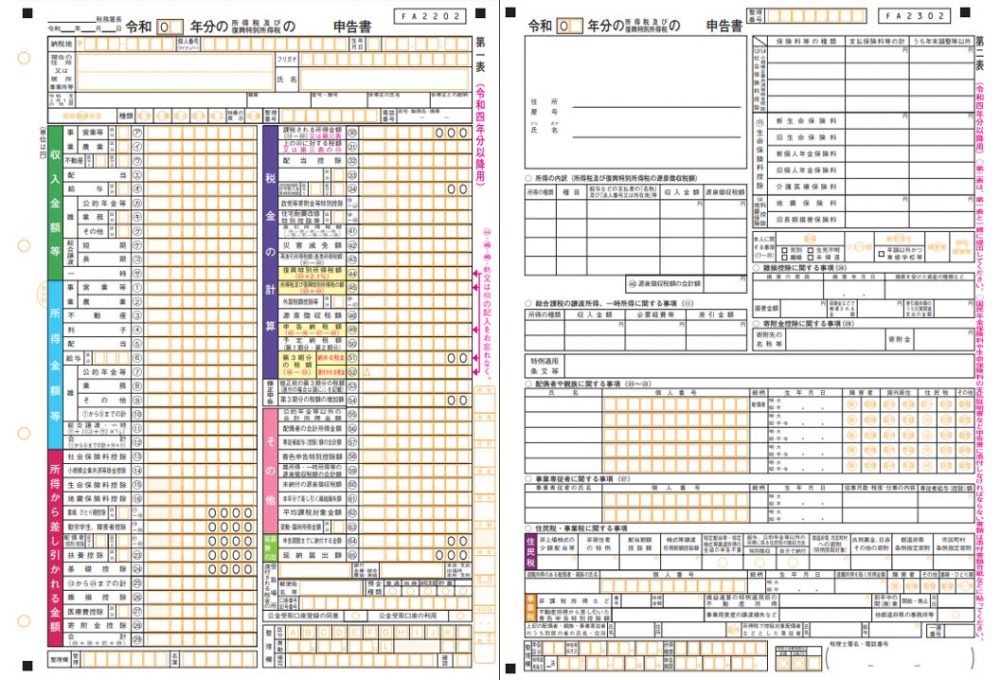

・青色申告…所得税青色申告決算書、確定申告書

・白色申告…収支内訳書、確定申告書

【メリット(特典)】

・青色申告…白色申告より多い

・白色申告…青色申告より少ない

青色申告は、確定申告を行う際に、複式簿記等の方法により記帳する申告制度のことを指します。事務作業の負担が増える分、最高65万円が控除される「青色申告特別控除」といったメリットが用意されています。

青色申告の対象者は、不動産所得、事業所得、山林所得があり、納税地の所轄税務署長の承認を受けた人です。フリーランスや個人事業主だけではなく、会社員やパートなどの給与所得者であっても、上記の所得があれば青色申告の対象者となります。

青色申告には、「不動産所得または事業所得のある事業を営んでいる青色申告者で、複式簿記に則って記帳し、貸借対照表と損益計算書を併せて期限内に提出した場合には、最高65万円を不動産所得や事業所得から控除することができる」青色申告特別控除という制度をはじめとしたさまざまな税制上の優遇制度が整っています。

青色申告で記帳に使う複式簿記は簡単とは言えず、誰でもできるものとはいえません。しかし、最近では複式簿記による記帳をサポートする会計ソフトやクラウドサービスが多く存在しており、「青色申告 会計ソフト」と検索すれば、さまざまなサービスを比較検討することができます。

青色申告を利用するためには、最寄りの税務署へ「所得税の青色申告承認申請書」と「個人事業の開業・廃業等届出書」(開業届)の提出が必要です。書類の提出と聞くと、難しく感じるかもしれませんが、やってみればなんてことはありません。申請書のPDFファイルを国税庁のWebサイトからダウンロードすることができますので、時間がないという場合は自宅で記入して郵送でも大丈夫です。「所得税の青色申告承認申請書」は青色申告書による申告をしようとする年の3月15日まで、開業届は事業開始から1ヵ月以内が提出期限です。

青色申告に対して、通常の申告を「白色申告」と呼びますが、白色申告の記帳が義務付けられたことにより、白色申告を利用するメリットはほぼなくなってしまいました。そのため、よっぽどの理由がない限りは青色申告の利用をおすすめします。

平成26年から白色申告でも記帳が義務付けられましたので、控除が受けられる青色申告の方がメリットは大きいといえます。「節税」に興味がある人は、こうした会計ソフトを活用し、挑戦してみるのも良いでしょう。

「No.2080 白色申告者の記帳・帳簿等保存制度」(国税庁)

会社員の副業であっても青色申告はできる?

会社員の副業であっても、青色申告はできます。ただし、青色申告をするには条件があります。会社員でも青色申告を利用できるケースはどういったものでしょうか。

【青色申告が利用できる所得】

青色申告が利用できるのは、次のいずれか1つに該当する所得がある人に限ります。

・事業所得:農業・商工業・サービス業などの事業による所得

・不動産所得:マンションやアパートなどの不動産貸し付けによる所得など

・山林所得:所有期間が5年を超える山林の伐採や立木のままの譲渡による所得

アルバイトの給与所得や投資の運用益による譲渡所得など一時所得に該当する所得に関しては青色申告の対象になりません。自身の所得の種類が何に該当するのか、事業が継続的に行われているかなど青色申告利用にあたり必要な条件をしっかりと確認しましょう。

【会社員が青色申告で最大65万円の控除を受けるポイント】

青色申告の特別控除を適用させるために必要な要件は次のとおりです。

(1)事業所得を税務署に証明できる

副業の所得が事業所得として認められるためには「独立・継続・反復」して行われている仕事で得た所得であることを証明しなくてはなりません。

つまり、継続的に仕事をして収入を得ていることがポイントになります。単発の仕事や一時的な収入では青色申告はできませんので、注意しましょう。自身の所得が事業所得に該当するか判断できない場合には、税理士など専門家に相談するのも良いでしょう。

(2)不動産所得が事業的規模といえる

マンションやアパートの家賃収入(不動産所得)があれば、会社員であっても青色申告ができる可能性は高くなります。ただし、55万円または65万円の青色申告特別控除を受けたい場合には、賃貸経営が事業規模である必要があります。事業的規模となる基準は「戸建ての賃貸」であればおおむね5棟以上、「マンションやアパートなどの集合住宅」であれば独立した室数がおおむね10室以上というのが目安とされています。ただ、これはあくまで55万円または65万円の特別控除を受けたいといった場合ですので、青色申告の特別控除10万円の税制優遇については、この限りではありません。こちらも、よく分からないという場合には、自己判断せずに税理士に相談することをおすすめします。

(3)3月15日までに「個人事業の開業・廃業等届出書」(開業届)と青色申告申請書を提出する

先述しましたが、青色申告をするには、次の手続きが必要です。

・「個人事業の開業・廃業等届出書」(開業届)を開業1ヵ月以内に税務署に提出

・「所得税の青色申告承認申請書」を対象の年の3月15日までに税務署へ提出

青色申告の承認申請書は、1月16日以降の開業である場合、2ヵ月以内の提出によりその年の青色申告が可能になります。そのため、ほとんどの場合、開業届と同時に青色申告の提出を行います。ただし、承認申請書が受理されても、ここまでに紹介した条件が満たされない場合は、青色申告特別控除は認められないことがあるので注意しましょう。

青色申告についてや開業届の提出のタイミングなどについて詳しく知りたいという方は、次の記事も参考にしてみてください。

「No.1370 不動産収入を受け取ったとき(不動産所得)」(国税庁)

「No.1350 事業所得の課税のしくみ(事業所得) 」(国税庁)

「No.6109 事業者が事業として行うものとは」(国税庁)

「No.1373 事業としての不動産貸付けとそれ以外の不動産貸付けとの区分」(国税庁)

3.確定申告にはメリットあり!?同時申告で節税のメリットが

確定申告をすることが義務ではない方にも、実は確定申告をするメリットがあります。

・所得税の一部が戻ってくることがある

・赤字の相殺が可能になる

確定申告をすることで、払い過ぎている税金を還付金として受け取れるケースもあるので確認してみると良いでしょう。

また、事業所得や不動産所得の赤字は、給与所得など他の所得との相殺が可能です(損益通算)。

さらに青色申告であれば、事業所得や不動産所得で赤字があり、かつ他の所得と赤字を相殺しても赤字が残るときは、赤字を翌年以降3年間繰り越して、その後の黒字との相殺が可能です(純損失の繰越控除)。

上場株式等の売買・FX取引での赤字は、翌年以降3年間繰り越して、その後の上場株式等の売買・FX取引での黒字との相殺が可能になります。

「損益通算及び繰越損失額の控除を行う場合の申告書の記載要領」(国税庁)

「No.1465 株式等の譲渡損失(赤字)の取扱い」(国税庁)

4.確定申告が不要なケース【所得税の申告のみ】

・雑所得による年間の所得が20万円以下の場合

・2ヵ所以上から給与を得ているが、一定の収入がない場合

税法上「所得=収入-必要経費」とされるため、例えば副業で得た収入が100万円あったとしても、経費として95万円を計上できれば「所得は5万円」となり、確定申告は不要となります。

注意したいのは、この場合に申告不要になる税金は「所得税」のみであるということです。他の税金はどのようになるのか、次の段落で解説します。

【注意】 副業で所得20万円以下でも確定申告が必要!?20万円ルールの落とし穴とは

前述のとおり、副業で所得20万円以下の場合に確定申告が不要になるのは「所得税」に関してのみになります。副業による所得が20万円以下であっても、住民税については別途申告が必要になります。

確定申告をすると住民税を個別に申告する必要はなくなるのですが、「どうしても所得税の確定申告をしたくない!」という方は、以下の手順で住民税を申告するようにしましょう。

【住民税の申告手順】

1.事務所のある市区町村の申告に関するWebサイトを確認する

2.住民税申告に必要な書類を揃える

3.担当窓口に提出する

5.【本業との両立】勤務先への報告方法・報告期限は?

会社員として本業がある以上、勤務先への報告は必須です。勤務先への報告内容については、会社によって異なります。必ず就業規則を確認するようにしましょう。

報告の期限も就業規則によりますが、会社による法定調書の提出期限は1/31なので、それまでには必ず申告しておきたいところです。しかし、事務処理にかかる時間も考えると、その1ヵ月前までには申告した方が良いでしょう。

6.【働き方別】確定申告の手続き方法を紹介

ここからは、副業の働き方別に、確定申告のやり方と流れを紹介します。

(1)フリーランスで副業をしている場合

フリーランスとして副業をしている場合、ポイントとなるのが「いかに経費計上するか」です。前述のとおり、「所得=収入-必要経費」となるため、「どのような所得が雑所得もしくは事業所得にあたるのか」と「どのような出費が経費に計上できるのか」をよく知っておく必要があります。

【雑所得にあたる収入の例】

・オークションでの利益

・フリーマーケットの利益

・アフィリエイトによる収入

・原稿料

・モデル料・出演料 など

ただし、原稿料やモデル料・出演料に関しては、反復継続している場合は雑所得ではなく、事業所得にあたる可能性がありますので注意しましょう。

【経費に計上できるものの例】

仕事に関する道具:備品(パソコン、カメラ、仕事机など)

通信費:インターネット回線の使用料 など

いずれも「事業に必要な出費かどうか」が判断基準となります。事業内容をまとめた資料などがあると良いかもしれません。個人事業主として開業している場合は、開業届や事業計画書などで良いでしょう。

また、これらの書類は税務署への提出は不要ですが、税務調査が入った際に必要になります。必ず保管しておくようにしましょう。

【確定申告の必要書類】

・確定申告書

・所得税青色申告決算書または収支内訳書

【提出不要だが保存が必要な書類】

・法定帳簿(7年保存)

・業務に関して作成した法定帳簿以外の任意帳簿(5年保存)

・棚卸表など決算に関する書類(7年保存)

・領収書など現金預金取引などに関する書類(7年保存)

・納品書/送り状など(5年保存)

収支内訳書とは、事業の収支の内訳を記入する書類です。1月1日~12月31日までの売り上げや仕入れにかかった費用などの経費を記入し、その年の所得金額を計算します。

(2)アルバイトで副業をしている場合

アルバイトによる給与所得がある場合、アルバイトの副業分は年末調整の対象外となっているため、確定申告が必要になります。

【確定申告の必要書類】

・確定申告書

・アルバイト先の源泉徴収票

確定申告書に本業の源泉徴収票に書かれた内容とアルバイト先の源泉徴収票の内容を書き加え、提出します。

(3)フランチャイズ経営による副業の場合

フランチャイズ経営による事業所得がある場合、「どのような出費が経費として認められるのか」が重要になります。

【経費に計上できるものの例】

・ロイヤリティ

・フランチャイズオーナーの家族が店舗で働いていた場合の給料

「ロイヤリティ」はフランチャイズ経営には必要不可欠な出費のため、経営の継続に必要な経費として認められます。

また、あなたがフランチャイズオーナーであり、家族が店舗で働いていた場合、家族に支払った給料も経費として計上することができます。これには実際に働いていたという勤怠の証明が必要になります。

フランチャイズとの契約期間が1年を超える場合は、加盟金は繰延資産として扱われ、原則として5年間の償却期間で経費に計上されるということになります。しかしそのためには、経営指導やノウハウの内容・提供期間について書かれた契約書が必要になります。フランチャイズ契約が1年以上になる場合は、その旨が記載された契約書を用意しておくようにしましょう。

【確定申告の必要書類】

・確定申告書

・支払調書

・フランチャイズ加盟契約書(※加盟金を経費として計上する場合)

・青色申告決算書(※青色申告をする場合)

・賃貸対照表、損益計算書(※青色申告をする場合)

・収支内訳書(※白色申告をする場合)

(4)不動産投資による収入がある場合

不動産所得がある場合「規模によって税法上の取り扱いが変わる」ということに注意してください。

「戸建て5棟またはマンション10室以上の賃貸経営をしているのか」など規模によって税法上の取り扱いが変わります。そのため、副業として行っているということを証明できる書類がある方が望ましいでしょう。

【経費に計上できるものの例】

・貸している不動産の固定資産税、火災保険料

・貸している不動産を所得するために借り入れした場合には、その借入金の支払利息

・減価償却費

・管理を委託している場合は、その管理費

・修繕費(ハウスクリーニング、畳替え、塗装費用など)

・前年度に収入計上したものの、回収できないことが確定した貸倒損失

・事業税(不動産所得に関するもの) など

なお、必要経費とならない支出には、以下のようなものが挙げられます。

・貸家や貸し地に直接関係のない費用

・自宅兼貸家のケースで、固定資産税、借入金の支払利息、火災保険料などのうち自宅に該当する部分

・親の土地に貸家を建設しているケースで、親と生計を一にし、地代を親に支払っている場合の地代

【確定申告の必要書類】

・源泉徴収票(給与所得と不動産所得の両方を申告するため)

・不動産売買契約書(不動産を入手したときの契約書)

・売渡精算書(不動産を売買した際の費用明細が分かるもの)

・譲渡対価証明書(マンションを土地と建物に按分した際の割合を示すもの)

・家賃送金明細書(家賃収入、支出の程度か分かるもの)

・賃貸契約書

・融資を受けた際の借入金の返済予定表

・修繕した場合の見積書・請求書・領収書

・管理会社に委託している場合には管理費の領収書

・固定資産通知書

・火災保険・地震保険などの証券 など

(5)株式投資・FX・仮想通貨による収入がある場合

株式投資・FX・暗号資産など金融投資による副収入がある場合、ポイントとなるのは以下のとおりです。

・先物取引は申告分離課税になる

【確定申告の必要書類】

・確定申告書

・株式等に係る譲渡所得等の金額の計算明細書 など

「暗号資産に関する税務上の取扱い及び計算書について(令和4年12月)」(国税庁)

7.確定申告の流れ:手続き方法は4種類

2023年6月現在、確定申告の手続き方法は4つあります。

それぞれの手続き方法、メリットやデメリットについて解説します。

まずは事前準備です。申告に必要なものを揃えましょう。

・本人確認書類(マイナンバーカードもしくはマイナンバーが記載された住民票、通知カード+運転免許証かパスポートか公的医療保険の被保険者証)

・朱肉と浸透印ではない印鑑(オンライン申告の場合は不要)

・税金の還付を受け取る金融機関の口座番号

・確定申告書

・必要書類(働き方や青色申告/白色申告によって異なる)

必要書類に関しては、前述の段落を参照してください。

(1)窓口で申告

申告者が税務署の窓口や確定申告の特設会場へ直接赴き、申告する方法です。

メリット:税務署の職員に相談できる、申告漏れリスクが少ない

デメリット:混雑していて待ち時間が長い

税務署や特設会場には、税務署職員がいるため、申告に不安を感じる方は相談することができます。提出の際に必要書類も確認してくれるため、提出不備で後日対応する、ということもありません。「確定申告が初めてで不安」と感じる方は、窓口で一度、相談してみるのも良いかもしれません。

(2)税務署に郵送

自宅などで記入した確定申告書と必要書類を税務署へ郵送して申告する方法です。

メリット:税務署に行かなくて良い、マイナンバーカードがなくても申告できる、「郵便物」(第一種郵便物)または「信書便物」として送付すれば消印=提出日となる

デメリット:送料がかかる、申告ミスがあった場合は後日、税務署から連絡が来ることも

郵送手続きで気を付けておきたいのが郵送方法です。確定申告書は「信書」にあたることから、「郵便物」(第一種郵便物)または「信書便物」以外の荷物扱いで送付することはできません。郵便または信書郵便であれば消印=提出日となり、〆切日当日に発送しても期日内として扱ってもらえます。

また、控えを送付してもらうために返信用封筒を忘れずに入れておきましょう。控えは、複写により作成した申告書(複写式でないものについてはボールペンなどで記載した申告書)を用意し、返信用封筒には、所要額の切手を貼り付けるのを忘れないようにしてください。

※郵便または信書郵便以外の方法を採った場合「到着日=提出日」となります。

(3)PC/スマホでオンライン申請

PC/スマホでオンライン申請する方法です。「マイナンバーカード方式」と「ID・パスワード方式」があります。マイナンバーカードがなくてもオンライン申請できる「ID・パスワード方式」は暫定措置となっています。

メリット:自宅にいながら完結できる、提出期限に一番、余裕がある。還付金の受け取りまでが早い。青色申告控除が最高額の65万円になる

デメリット:利用するに際して事前申し込みが必要、通信環境・デバイス・(マイナンバーカード方式で手続きする場合)マイナンバーカードなど準備するものがある、申告ミスをする可能性がある

オンライン申請なので、青色申告控除が最高額の65万円になるというメリットがあります。

(4)税理士に委任

税理士と顧問委託契約をして、確定申告を委任する方法です。

メリット:税務申告関係を何でも相談できる、税理士ならではの万全な節税対策、税理士との顧問契約がある安心感が得られる

デメリット:顧問料がかかる、確定申告期間中は依頼できる事務所の数が少なくなる

確定申告期間中は、税理士にとっては最も忙しい時期です。もし「申告方法が分からないから、税理士の人に頼んでみよう!」と思っても、既に依頼された案件で手いっぱい、ということも少なくありません。

「節税対策は万全にしたい」「青色申告がしたい」という場合は、確定申告期間に入る前に、依頼できそうな税理士を探しておくと良いでしょう。

8.勤務先にばれずに確定申告する方法はあるのか?

決しておすすめはできませんが、副業が勤務先にばれることなく申告する方法はあります。確定申告の際、確定申告書第二表の「給与・公的年金等に係る所得以外の所得に係る住民税の徴収方法の選択」を「自分で納付」にすれば、給与所得以外の所得に係る住民税は自宅に納付書が届いて納税することが可能です。

ただし、確定申告以外でも勤務先に副業がばれる可能性は大いにあります。年末調整時に会社の給料ではありえない額の諸遠くがあればすぐにばれます。そのほか、よくあるのが、同僚が副業していることを周囲にリークする場合です。勤務先への報告はあらかじめ行っておくことをおすすめします。

副業で収入を得ることができたとしても、そのことで本業が上手くいかなくなったりトラブルになったりしては、結局のところ自分の首を絞めることになります。勤務先の就業規則をしっかりと確認したら早めに会社に報告しましょう。

9.確定申告をしなかった場合のペナルティは?

副業などで収入を得ているにもかかわらず確定申告をしなかった場合、本来、納めるべきだった税金に加え、以下の追徴課税があります。

・無申告加算税…納めるべき税額があるのに確定申告をしなかった場合には、原則、申告で納めるべき税額のうち50万円までは15%、50万円を超えた部分は20%(一定の減免措置あり)

・重加算税…帳簿の隠蔽・偽装など無申告が悪質であると認められる場合は、無申告加算税に代えて最大40%の重加算税がかかることも

・延滞税…確定申告期限を過ぎてから税金を納めた場合は、その遅れた期間に応じて最大で年利14.6%

また、このような追徴課税はあなたの履歴にしっかりと残ります。後日、金融機関で融資を受ける際にも断られてしまう可能性が出てきます。

副業で収入を得ている場合は、必ず確定申告をするようにしましょう。

10.まとめ:確定申告は簡単にできる

一見、難しそうに思える確定申告ですが、一度やってみると案外簡単にできたりします。特にオンライン申告はナビゲーションに従って入力していくので、必要書類さえ集めることができれば問題なく申告できます。

また、自分の一年の収支を見返す良い機会にもなりますので、一度、操作してみることをおすすめします。

分からないことは税務署でも教えてくれますし、周囲に相談できる人や家族に手伝ってもらえるようなら協力をお願いするのも良いでしょう。

昨今は働き方が多様化し、人生100年時代という言葉があるほど長い人生を生き抜くために、ますますお金が必要になっていくでしょう。

勤め先の就業規則にもよりますが、規則に則っていれば副業は悪いことではありません。実際に、平成30年1月に厚生労働省は副業・兼業に関してモデル就業規則の改定を行いました。企業側も労働者側も安心して副業・兼業を行うことができるように「副業・兼業の促進に関するガイドライン」も作成されました。

これにより、徐々に副業を解禁する企業が今後も増えていくでしょうし、副業でステップアップしてセカンドキャリアを描く人も増えるでしょう。

大切なのは、守るべきルールを守り、果たすべき義務を果たすことです。最近では確定申告のための作業負担を軽減するためのソフトやオンラインサービスもありますので上手に活用することをおすすめします。

<文/西川ちづる>