個人事業主になったあなたにとって、厚生年金は“過去の話”でしょうか?しかし、従業員を雇う場合や、企業型年金制度との違いを理解することで、未来のリスクを減らせる可能性があります。

本記事では、厚生年金を含む年金制度の複雑な仕組みをわかりやすく整理し、あなたに適した選択肢をご提案します。

日本の年金制度の全体像を理解しよう

日本の年金制度とは?

日本の年金制度は「国民皆年金」という仕組みを採用しており、20歳以上60歳未満の全国民が加入することを義務付けられています。この制度は、保険料を納付することで、老齢期や障害を負った際、または遺族となった場合に年金を受給できる仕組みです。

日本の公的年金制度は2階建て構造になっており、すべての国民が加入する「国民年金」が1階部分に位置づけられます。そして、会社員や公務員などが加入する「厚生年金保険」が2階部分を担っています。これにより、会社員や公務員は国民年金に加えて厚生年金を受給できる仕組みとなっています。

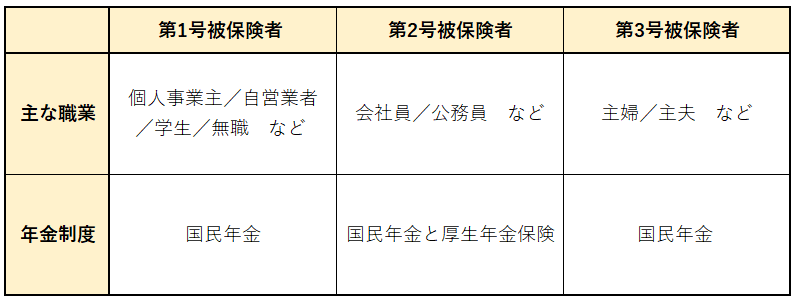

被保険者の分類(第1号、第2号、第3号被保険者の違い)

日本の年金制度では、加入者が次の3つの「被保険者」に分類されています。それぞれの立場によって、加入する年金制度や受け取れる年金額が異なります。

- 第1号被保険者

自営業者、フリーランス、農業従事者、学生、無職の方が該当します。これらの方は国民年金のみの加入となり、老齢基礎年金を受給します。ただし、受給額が比較的少ないため、国民年金基金や個人型確定拠出年金(iDeCo)といった追加の年金制度を活用することが推奨されます。 - 第2号被保険者

会社員や公務員などの被用者が該当します。これらの方は国民年金に加え、厚生年金保険に加入するため、老齢基礎年金と老齢厚生年金の両方を受給できます。また、企業が運営する企業年金制度(確定給付企業年金や確定拠出年金)に加入することで、さらに上乗せが可能です。 - 第3号被保険者

第2号被保険者に扶養されている専業主婦(夫)やパートタイマーが該当します。これらの方は、自身で保険料を納める必要はなく、配偶者の厚生年金保険から一括して納付されます。

また、国民年金の第1号被保険者は、第2号被保険者と老後の年金受給額の差を無くすために国民年金基金に任意加入することができます。

一方、第2号被保険者は、企業型確定拠出年金(DC)などの企業年金を上積みして老後の年金受給額を増やすことも可能です。さらに、個人型確定拠出年金(iDeCo)に加入することで、国民年金と厚生年金保険の2階建て構造を3階建て・4階建てにすることも可能です。

まずは、年金制度の中でもより一般的な「国民年金」「厚生年金保険」「企業年金」について、詳しく解説していきます。

参照:公的年金制度の種類と加入する制度|日本年金機構

参照:全国国民年金基金連合

参照:企業年金連合会

参照:iDeCo公式サイト

個人事業主の年金事情

個人事業主が年金制度で注意すべきポイント

個人事業主になると、会社員時代に加入していた厚生年金保険から脱退し、基本的には国民年金に切り替えることになります。会社員時代は事業主と被保険者が保険料を折半していましたが、個人事業主になると、保険料を全額自己負担する必要があります。これにより、負担額が増えるとともに、受給額も会社員時代に比べて少なくなる傾向があります。

また、個人事業主は国民年金の上乗せとして利用できる追加の年金制度(国民年金基金やiDeCoなど)を活用しないと、将来の老後資金が不足するリスクが高まります。そのため、年金制度の仕組みを理解し、長期的な視点で資金計画を立てることが重要です。

さらに、従業員を雇ったり法人化した場合には、厚生年金保険に再び関与する可能性があります。事業規模や雇用形態によって必要な対応が変わるため、柔軟に対応できる知識が求められます。

国民年金への切り替え手続きと注意点

個人事業主としての活動を開始したら、速やかに国民年金への切り替え手続きを行う必要があります。以下の手続きのポイントを押さえておきましょう。

切り替え手続きの期限

退職後、14日以内に住所地の市区町村役場で手続きを行います。期限を過ぎると未納扱いになる可能性があるため注意が必要です。

必要書類

国民年金への切り替え手続きには以下の書類が必要です。忘れずに準備しましょう。

- 退職日が確認できる書類(離職票、退職証明書、健康保険喪失証明書など)

- 年金手帳

- 身分証明書(運転免許証やマイナンバーカードなど)

- 印鑑

注意点

保険料の支払いが困難な場合は、「保険料免除制度」や「納付猶予制度」を活用することが可能です。これらを利用すれば、一時的に支払いを軽減または停止することができます。ただし、免除期間中は受給額が減額されるため、できる限り追納することを検討しましょう。

厚生年金が関係する場合(法人化や従業員雇用時)

個人事業主として事業規模が拡大し、法人化をしたり従業員を雇用する場合には、厚生年金保険が再び関与する可能性があります。それぞれの場合に応じたポイントを解説します。

法人化した場合

法人化すると、事業主自身も厚生年金保険の適用対象となります。法人の代表者(役員)は、法人に雇用されている形となるため、厚生年金保険と健康保険に加入する義務が生じます。この場合、事業主としての負担額は増えるものの、老後の受給額を大幅に増やせるメリットもあります。

従業員を雇用した場合

従業員を常勤で5人以上雇用する場合、事業所は社会保険の「強制適用事業所」に該当し、厚生年金保険への加入が義務化されます。ただし、農林漁業や個人商店など一部の業種では、任意加入となる場合もあります。事業所の適用範囲を事前に確認し、適切に対応しましょう。

アルバイトやパートタイマーの場合

常勤従業員と比較して労働時間が週の3/4以上のアルバイトやパートタイマーも、厚生年金保険の加入対象となります。従業員が加入しない場合は、個別に国民年金の手続きをする必要があるため、事前に説明を行うことが重要です。

参照:国民年金|日本年金機

参照:障害基礎年金の受給要件・請求時期・年金額|日本年金機構

参照:遺族基礎年金(受給要件・対象者・年金額)|日本年金機構

参照:国民年金基金制度とは?|全国国民年金基金連合会

国民年金基金の仕組みとメリット

国民年金基金は、国民年金第1号被保険者が任意で加入できる制度で、老後の年金受給額を増やすために設けられたものです。主に自営業者やフリーランスといった国民年金のみに加入している人が対象となり、20歳以上60歳未満の方が加入できます。国民年金基金に加入することで、65歳以降に支給される老齢基礎年金に加えて、終身年金や確定年金の形で追加の年金を受け取ることが可能です。

この制度の特徴は、掛け金が所得控除の対象になるため、税負担を軽減できる点にあります。掛け金の全額が社会保険料控除として扱われるため、所得税や住民税を軽減する効果が期待できます。

また、加入時に将来受け取る年金額が確定するため、運用リスクがなく、老後資金の計画が立てやすいのも魅力です。掛け金は月額6,800円から68,000円の範囲内で設定可能で、自分の収入や生活状況に応じたプランを組むことができます。

ただし、掛け金は一度設定すると原則として変更ができないため、慎重にプランを選ぶ必要があります。また、国民年金基金と付加年金は併用できないため、自分に適した制度を選ぶことが大切です。

個人型確定拠出年金(iDeCo)の活用方法

個人型確定拠出年金(iDeCo)は、自ら掛け金を拠出して資産を運用し、老後の生活資金を形成するための制度です。個人事業主の場合、国民年金第1号被保険者として加入することが可能で、掛け金の上限は年間81.6万円(月額68,000円)です。この掛け金は、全額が所得控除の対象となるため、節税効果が非常に高いのが特徴です。

iDeCoでは、掛け金を投資信託や定期預金など、自分で選んだ運用商品に投資します。そのため、運用結果によって将来の受給額が変動します。運用の自由度が高く、リスクを抑えた運用をしたい場合には定期預金や国債を選択し、高いリターンを狙う場合には株式投資信託などを選ぶことができます。この柔軟性が、iDeCoの大きな魅力といえます。

ただし、iDeCoのデメリットとして、運用成績次第で元本割れのリスクがあることが挙げられます。また、掛け金を引き出せるのは原則60歳以降で、それ以前に資金が必要になっても解約できないため、長期的な資金計画が求められます。この制度を最大限に活用するためには、運用リスクを理解し、自分のライフプランに合った選択をすることが重要です。

付加年金の特徴とシミュレーション

付加年金は、国民年金の加入者が月額400円を追加で支払うことで、老齢基礎年金に上乗せして受け取ることができる制度です。この制度は、少額の負担で将来の年金額を確実に増やせる点が大きな特徴であり、自営業者やフリーランスの間で利用されることが多い制度です。

この制度では、「200円 × 納付月数」が年金額として加算されます。例えば、30年間(360ヶ月)付加年金を支払った場合、200円×360ヶ月で年間7万2,000円を上乗せで受け取ることができます。さらに、この加算額は生涯にわたって支給されるため、2年以上年金を受け取れば、掛け金の総額を上回る計算になります。これは長生きするほど得をする仕組みといえます。

付加年金のメリットは、少額で始められることと、受給額が確定しているため将来の計画が立てやすいことです。一方で、国民年金基金との併用はできないため、どちらを選ぶかを検討する必要があります。また、年金制度全体の設計を考える際には、付加年金のシンプルさが利点となる場合もありますが、老後の資金計画全体を踏まえて他の制度と比較することが重要です。

会社員時代の制度を活用!企業年金とその仕組み

企業年金とは?

20歳以上の全国民に加入義務のある、年金の1階部分である国民年金と、会社員・公務員などが対象となる年金の2階部分の厚生年金保険に対し、企業年金は企業が運用している3階部分の年金制度です。

企業年金の受給方法は、2種類あります。年金として分割して受け取る方法と、企業年金制度から脱退した際に脱退一時金として一括で受け取る方法の2つがあり、退職金の代替という側面もあります。

2023年1月現在、企業年金には「確定給付企業年金(DB)」「企業型確定拠出年金(DC)」「厚生年金基金」の3つがあります。

参照:企業年金連合会から給付を受けられる方とは?|企業年金連合会

確定給付企業年金(DB)の特徴とメリット

確定給付企業年金(DB)とは、給付水準や加入期間に基づき、あらかじめ労使間で取り決められた給付額を高齢期に受け取る年金制度です。企業が掛け金を拠出して運用することで、従業員の年金を確保します。給付内容が定められているためDB(Defined Benefit Plan)と呼ばれています。

確定給付企業年金(DB)の特徴は、給付額が事前に確定している点です。資産運用方法には、労使合意のうえで年金規約のみ作成し資産運用を外部企業に委託する「規約型確定給付企業年金」と、事業主と信託会社などが契約締結し、資産運用する「基金型確定給付企業年金」の2種類に分けられます。

企業型確定拠出年金(DC)とiDeCoの関係

企業型確定拠出年金(DC)は、2001年より運用が開始された比較的新しい年金制度です。企業型確定拠出年金(DC)には、運用実績次第で給付額が増減するという特徴があり、企業型DCと呼ばれることもあります。

この制度では、掛け金は企業が拠出し、運用は従業員に委ねられます。そのため、より自由度の高い資産運用が可能です。企業は運用のリスクを回避できますが、従業員は将来の給付額に自ら責任を負わなければならないという注意点があります。

なお、確定拠出年金には自ら掛け金を拠出していくiDeCo(イデコ)と呼ばれる個人型年金もあります。個人事業主や自営業者、企業年金制度のない企業に勤めている従業員なども、個人型のiDeCoへの加入ができます。さらに、企業型DC加入者であっても、2022年からは原則iDeCoへの加入が可能となりました。このような年金制度の自由化が進んだことに伴い、より柔軟な将来への資産形成が可能となったのです。

厚生年金基金の歴史と現状

厚生年金基金とは、1966年に設立された歴史の古い企業年金制度です。企業が厚生年金基金を設立し、資産を運用します。厚生年金基金には、厚生年金保険料の一部を原資として年金給付を一部代行するといった特徴があります。さらに、運用実績に応じて企業独自の給付を上乗せする場合もあります。

ただし、バブル崩壊後は運用環境の悪化に伴い制度が破綻してしまったため、2014年以降は新規設立が認められていません。

年金で節税対策も

公的年金は、個人事業主とその従業員の老後を支える年金制度です。費用の負担は少なくありませんが、継続して支払う必要があります。未払いとなることのないよう、しっかり資金繰りをしましょう。

また、個人事業主としての収入が増えた場合、国民年金に加えて小規模企業共済に加入すると将来の事業資金の準備とすることもできます。

国民年金基金や確定拠出年金(iDeCo)にも計画的に加入することで、自前の退職金を備えるだけでなく、掛け金は控除の対象となるため大きな節税効果が見込めます。ぜひ、活用してみてください。

また、確定申告で納付金額が控除対象になる場合もあります。自分が支払っている納付金額が控除対象であるかどうかチェックしておくことをおすすめします。控除対象になる場合は確定申告で漏れなく申告する必要があるため、ミスのないよう慎重に手続きを進めましょう。必要であれば税理士に手続きの代行を依頼するなどすると安心して確定申告ができるかもしれません。

よくある疑問と注意点

年金加入が免除されるケースと対処法

国民年金には、一定の条件を満たす場合に保険料の支払いが免除される「保険料免除制度」や「納付猶予制度」があります。これらの制度は、経済的に困難な状況にある人々を支援するために設けられています。

保険料免除制度では、前年度の所得が一定以下の場合、保険料の全額、3/4、半額、または1/4が免除される仕組みです。例えば、開業間もない個人事業主で収入が不安定な場合や、家族構成や生活費の負担が大きい場合にこの制度を利用することができます。一方、納付猶予制度は50歳未満の人を対象とし、前年度所得が一定以下の場合に保険料の納付を一時的に猶予するものです。

これらの制度を利用する場合、免除や猶予期間も受給資格期間としてカウントされますが、免除や猶予を受けた期間の年金受給額は通常よりも少なくなります。例えば、全額免除の場合、将来受け取る年金額は保険料を全額支払った場合の2分の1となります。ただし、免除や猶予を受けた保険料は10年以内であれば追納が可能です。追納を行うことで、年金受給額を通常通りの水準に戻すことができます。

免除制度や猶予制度は、短期的な経済的負担を軽減する効果がありますが、長期的な老後資金に影響を及ぼすため、追納を視野に入れた計画的な利用が重要です。申請の際は、市区町村役場の国民年金窓口や日本年金機構の公式サイトを活用し、必要書類を確認した上で手続きを進めましょう。

国民年金未納がもたらすリスクと対策

国民年金の未納は、老後の生活に大きな影響を与える可能性があります。国民年金は、日本の公的年金制度の基礎部分であり、未納が続くと年金受給資格を満たせなくなる場合があります。受給資格を得るためには、10年以上の保険料納付期間が必要です。この条件を満たさない場合、老齢基礎年金を受け取ることができなくなるため、老後の生活資金が大幅に不足するリスクがあります。

さらに、未納期間があると、障害や死亡といった予期せぬ事態が発生した際に「障害基礎年金」や「遺族基礎年金」を受け取る資格も失う場合があります。これにより、自分だけでなく家族の生活にも影響を及ぼす可能性があるため、保険料の未納は深刻な問題といえます。

未納を防ぐための対策として、経済的に困難な場合は保険料免除制度や納付猶予制度を利用することが挙げられます。これらの制度を活用すれば、未納扱いを回避し、受給資格期間を確保することが可能です。また、未納期間が発生した場合は、過去2年分の保険料をさかのぼって納付できる「追納制度」を利用することが推奨されます。

特に、将来の年金受給額に不安を感じる場合は、日本年金機構が提供する年金記録の確認サービスを利用することで、自分の納付状況を定期的にチェックすることが重要です。また、未納期間がある場合は早めに対処し、必要に応じて専門家や年金事務所に相談することで、最適な解決策を見つけることができます。

<文/ちはる>