「老後資金はいくら必要なのか?」「住宅ローンの上手な組み方は?」「自分に合った資産運用は?」など、お金について話題にならない日はありません。

また、金融機関や資産運用に関するCMも少なくありません。長い人生を送る上でお金は必要なものですが、そのお金に対する何らかの不安や悩みを抱えている方が多い証拠ともいえます。

ここでは、FPになり、さらには独立・開業するにはどうすればよいのか、解説していきます。

ファイナンシャルプランナー(FP)とは

FPは、顧客が希望するライフプランを実現させるため、顧客から提供された各種情報(家族構成・年収・資産・負債状況など)を基に、現状分析を行い、その上でアドバイスや将来の資産設計を行う仕事です。

もっと端的にいうと、FPは“ライフプランの総合アドバイザー”であり、特にお金に関する悩みを解決することから「お金の専門家」とも呼ばれています。

また、顧客に対する相談だけではなく、お金に関するセミナー講師や執筆に携わっているFPもいます。

FPの平均年収

先に結論をお伝えすると、しっかりと裏付けされたFPの年収のデータはありません。

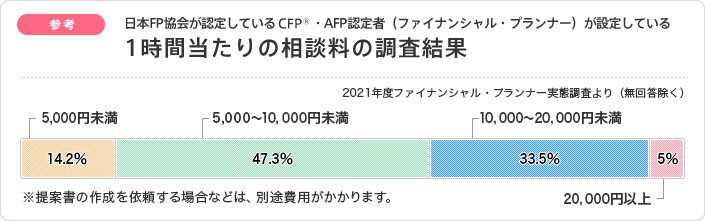

「最新ではない」かつ「あくまで目安」になりますが、日本FP協会が提供している「相談料の目安(有料相談)」(2021年度のデータ)を基に、算出してみましょう。

日本FP協会 東京支社 相談料の目安(有料相談)より引用

まず、最低金額となっている5,000円未満の場合ですが、5,000円を1時間当たりの相談料として、1日8時間労働、土日休みとして週5日働く(1ヵ月を30日として8日休み)と仮定した場合のおおよその年収は以下となります。

5,000(円)×8(時間)×22(日)=880,000(円/月収)

880,000(円/月収)×12(ヵ月)=10,560,000(円/年収)※ボーナスなし

最も割合の多い5,000~10,000円未満の場合で、10,000円を1時間当たりの相談料として設定し、上記と同じ条件で仮定した場合の年収は以下となります。

10,000(円)×8(時間)×22(日)=1,760,000(円/月収)

1760,000(円/月収)×12(ヵ月)=21,120,000(円/年収)※ボーナスなし

ただし、この計算は、1日中(8時間)びっしりと相談の予約が入っており、1日8時間、相談を受けた場合の収入になります。

相談1件当たり1時間とすると、1日8件の予約が入らないとこの年収にはなりません。

また、調べ物や本業以外のバックオフィス業務なども行う必要があったりすると、稼働時間も変わってきます。

また、顧客との信頼が強くなれば、月額〇〇円、年間〇〇円という定額制・顧問契約で料金を設定したり、収入・支出・資産運用のキャッシュフロー表やライフプランニングの提案書の作成をしたり、といった依頼を別料金として設定するというパターンもあります。

このような料金体系の設定については、独立・開業にあたって「どのような顧客を相手にするのか」や「どのくらいの年収を目指すのか」「独立開業した目的」によって検討する必要があります。

何にせよ、独立・開業する場合には、待っていても仕事やお客さまが来るわけではありません。

コンビニエンスストアやスーパーのように、ふらっとお客さまがきてくれるという仕事ではないので、営業活動がとても重要になります。

独立・開業前には、多くの人脈や顧客を獲得しておくなど、事前準備を入念にしておくことをおすすめします。

FPとしてキャリアを積む方法

FPとして独立するには、まず企業に勤めて実務経験を積んでから、その業務で得た知識を土台にして開業するという流れが一般的です。

例えば、保険会社勤務の場合「生命保険や損害保険の見直し」、証券会社勤務だと「資産運用」、不動産や住宅関連会社勤務であれば「住宅購入に関する資金相談」といった実務経験を積みます。

しかし、これらはあくまでも、糸口にすぎません。

資産と一口に言っても、貯金をはじめ、上に挙げた保険、証券、不動産など多様で、それぞれにいくつもの法律が定められ、運用する方法もさまざまです。

実際の相談内容は、例えば相続にかかわるようなものであれば、それらが複雑に絡まり合ったものになっています。

各資産の長所・短所を理解し、複合的にアドバイスする必要があります。

副業からFPを始めてみる方法

近年、副業解禁の流れもあり、FP資格を活かした副業を選ぶ人が増えています。

副業として始めやすいFPの仕事としては、以下のようなものがあげられます。

- 身近な人のお金の相談に乗る

- オンライン相談を提供

- 記事執筆や書籍の執筆・監修

- ファイナンシャルプランニングに関するセミナー・研修の開催

副業FPとしてキャリアを積むのであれば、まずは「身近な人のお金の相談に乗る」「オンライン相談に乗る」ところから始め、相談実績を積むと良いでしょう。

その後の記事執筆やセミナー講師といった仕事にも役立ってきます。

副業FPとして成功するためには、以下の項目に注意しましょう。

- 顧客のニーズを理解し、それに合ったサービスを提供する

- 常に新しい知識・スキルを学び続ける

- 積極的に顧客とコミュニケーションを取る

- 顧客と信頼関係を築く

集客方法はSNSやセミナー集客などを活用しましょう。

地道に業務を積み重ね、口コミを獲得すると、その後の集客に良い影響をもたらします。

FPはお金の専門家ではあるものの、相手にするのはお金ではなくやはり「人」であり、抱えているお金の悩みはさまざまです。

悩んでいる人に寄り添い、実りあるアドバイスができるようになるためには、やはり経験に勝るものはないといえます。

未経験から独立系FPを目指す方法

FPは資格がなくても独立・開業はできますが、信用が第一とされる金融関係・ライフプランニングにおいて、未経験で資格もない状態から独立・開業するのは難しいでしょう。

では、金融関係以外の業務に携わっている方や仕事をしていない方、例えば主婦の方が独立・開業することは無理なのでしょうか。

答えはNOです。決してそんなことはありません。

お金は日常生活と切っても切れない関係にあります。

子どもから大人まで、社会で生きていくためにはお金が必要であり、お金に対する知識は多いに越したことはありません。

日々の節約術はもちろん、教育費の捻出、住宅ローンや保険の見直し、老後に備えての貯蓄や資産運用、さらには相続の問題など、家計を管理していくことすべてがFPとしてのキャリアにつながっていきます。

“生活者目線”でアドバイスできることこそ主婦がFPとなる際の大きな強みです。実際、主婦業の経験を活かして活躍しているFPもいます。

その経験を活かすには、単に家庭内で実践するだけではなく、知識をさらに深堀りし、責任を持って顧客に提案できるレベルに上げていくことが重要となります。

例えば、住宅購入のためにローンを組む場合には、フラット35のような制度をはじめ各金融機関のローンの特徴を徹底的に調べ、比較検討し、一生に一度の買いものが満足いく結果になるようアドバイスできる精度まで高めておくという具合です。

もちろん、借地借家法や不動産登記法などの法律も理解しておかねばなりません。

また、お金に関するものでも、金融商品取引法、金融商品販売法、消費者契約法、各種税法など法律の知識はもちろん、それらの法改正や、例えばNISAのような制度の知識、また、新制度の導入・改訂など、常に最新の知識の学習が必須です。

AFP資格を取得すると日本FP協会に入会しますが、機関誌の購読やSG(スタディグループ)への加入など知識を更新する機会がたくさんありますので活用しましょう。

まとめ

個人事業主として独立したFPの年収は、顧客単価、稼働時間、業務内容によって大きく変動しますが、相談料の目安から算出すると、年間1000万円以上も可能です。

企業勤務で実務経験を積んでから独立するのが一般的なキャリアパスですが、近年は、副業から始める人も増えています。

一方、金融機関での就労経験がなくても、主婦の経験も強みになります。

生活者目線で、顧客に寄り添ったアドバイスができるように知識を深めると良いでしょう。

金融関係は、法律の改正が盛んなため、最新の制度や法律に関する知識を常にアップロードしておく必要があります。

独立・開業には、顧客獲得のための営業活動が必須ですが、同時に顧客との信頼関係を築くことも重要になります。

地道に活動を続け、良い口コミや信頼関係を獲得しましょう。

よくある質問

Q:FPとして独立するためには何級が必要?

A:FP技能士2級以上が望ましい

FPとして活動するためには、国家資格であるFP技能士試験に合格する必要があります。

試験は3級、2級、1級の3段階に分かれており、1級合格が望ましいですが、開業当初は2級合格でも十分です。

その他、顧客のニーズに合わせた専門知識を身につけるために、CFP®認定ファイナンシャルプランナー、相続診断士、住宅ローンアドバイザー、介護福祉士などの資格を取得することも有効です。

また、顧客のニーズをきちんと引き出すコミュニケーション能力、コンサルティングスキル、マーケティングスキルなども必要となります。

Q:FPとして独立・開業するために必要なステップを知りたい

A:必要な知識・スキルを身につける

資金を用意する

事業計画の作成

開業準備をする

開業する

開業後の定期的な研鑽

FPとして独立・開業するには、以下のステップをしっかりと踏むことが重要です。

1. 必要な知識・資格の習得

必要な知識:金融に関する知識(ファイナンシャルプランニング/保険/投資/税金/相続など)

法律に関する知識(民法/商法/税法など)

コミュニケーション能力/コンサルティング能力 など

資格に関しては、前述のとおりFP技能士2級以上の保有が望ましいです。

2. 資金調達

開業資金: 事務所開設費、設備投資費、広告宣伝費、運転資金など

運転資金: 6か月分以上の生活資金を含むランニングコスト

資金調達方法は、自己資金、融資、補助金などがあります。

資金調達の方法については、こちらをご覧ください。

参考:資金調達とは?4種類の調達方法とメリット・デメリットをわかりやすく解説

3. 事業計画の作成

事業計画に盛り込むべき内容は以下のとおりです。

1. 事業名

2. 事業内容

3. 市場状況

4. 競合に対する優位性

5. 市場アクセス

6. 経営プラン

7. リスクと解決策

8. 資金計画

事業計画書の書き方については、こちらも読んでください。

参考:起業時の事業計画書はテンプレートで簡単作成!必須8項目と志向整理の6W2Hも紹介

4. 開業準備

開業準備には、以下の手続きが含まれます。

- 事務所を探す

- ホームページを作成する

- 名刺やチラシを作成する

顧客との面談や事務作業を行うための事務所は、駅近やオフィスビル内など、アクセスが便利な場所が望ましいでしょう。

5. 開業

税務署へ開業届を提出し、開業となります。

原則、開業届の提出期限は開業から1ヵ月以内となっています。

しかし、重要なのは開業届の提出期限を守ることよりも、開業届を提出しないと青色申告が利用できないという点です。

開業届や青色申告についてもう少し詳しく知りたいという方は次の記事も参考にしてみてください。

「No.2090 新たに事業を始めたときの届出など」(国税庁)

「No.1900 給与所得者で確定申告が必要な人」(国税庁)

6. 開業後の継続的な研鑽

FPとして成功するためには、常に新しい知識やスキルを学び続けることが重要です。

顧客を獲得する: ホームページ、チラシ、口コミ、紹介など、様々な方法で顧客を獲得していきます。

顧客にサービスを提供する: 顧客のニーズに合わせたファイナンシャルプランを作成し、アドバイスやサポートを行います。

経理・事務処理を行う: 売上・経費の管理、請求書発行、納税など、経理・事務処理を行います。

スキルアップを図る: 顧客のニーズや社会情勢の変化に合わせて、常に新しい知識・スキルを学び続けることが重要です。

Q:独立系FPの主な仕事内容とは?

A:個別相談

セミナー・講演会

執筆活動

金融商品の販売

企業研修 など

顧客から個別相談を受け、ライフプランや家計状況をヒアリングし、ニーズに合ったファイナンシャルプランを作成してアドバイスしたり、具体的な商品やサービスの紹介を行います。

お金に関するセミナーや講演会を開催し、顧客のニーズやターゲット層に合わせて講演内容を調整します。

ファイナンシャルプランに関する書籍や記事を執筆し、知識や経験を共有します。

保険、投資信託、住宅ローンなどの金融商品を販売し、顧客のニーズに合った商品を提案します。

企業向けにファイナンシャルプランに関する研修も行い、企業とのネットワークを築きます。

Q:FPの独立開業に必要な事前準備とは?

A:資格取得と士業との連携

FPは知識や人脈があれば、初期費用が少なくて済むのがメリットで、お金に関する悩みが多様化している現在、FPの需要は増加していくことが予想されます。

しかし、税理士や弁護士の独占業務には手を出せないため、専門家と連携して顧客を紹介し合う関係を築くと良いでしょう。

<文/西川ちづる>