融資を受けるのに、「返済金額」を計算に入れていない不思議

- 2024.01.03

- 資金調達

独立して融資を受けるときに、融資を受けてから何にいくら使いたいかをよく考えますよね。

これから始まるビジネス。

色々検討しながら、○○には思い切って投資しよう、

逆に、これは予算を少なく見積もっておこう、など考えるのは楽しいですよね!

ただ、もう一方で、相談いただく中でぜひ持っておいてほしい観点があります。

それを是非お話ししましょう。

当たり前だが、借りる以上、返すものである

書くと当たり前すぎるくらい当たり前なのですが、

意外なほど意識されていないことが多いのですが、融資の相談を受ける時、

「いくら借りられるか」ということだけ気にして、

「いくら返済するのか」ということまで気にしていない方が結構います。

融資とはいえ金融機関からの立派な借金です。

ポピュラーな融資制度の場合は、設備資金で7年間・運転資金で5年間の返済期間が設けられていて、

その期間内に返さなければなりません。

返さなければ、しっかり信用情報が傷つきます。

金融機関の信用情報を甘く見てはいけません。

普段の生活にはあまり影響を感じませんが、

他でローンなどを申し込むときに、ほぼ間違いなく審査に影響してしまいます。

収支計画は、「融資の返済金額」も利益に見込んでおかないといけない

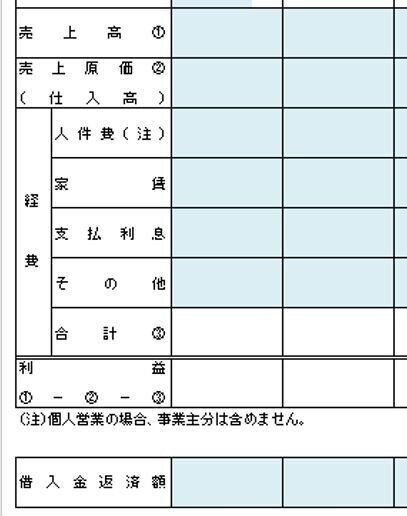

そして、実際に融資の申請するときに書く「収支計画書」を見て気づきます。

「あ、そーだ。。返済金額も正確に見込んでおかないいけないのだ。。。」ということを。

※日本政策金融公庫さんのページでも、このページで金利・融資額のシミュレーションを立てることはできます。

融資の返済は、事業上で残った最終利益から払わないといけない、

かつ支払金額の調整がつかない固定金額です。

これを、融資書類を出すときにはじめて知ると、

なかなかショックを受ける方もいらっしゃいます。

完全なる想定外支出ですから。

金融機関がお金を貸す理由もまさにここ。

つまり「利子で儲けられる」からお金を貸すのです。

利子も含めて金融機関にお金を返し続けられるかどうか見極めるのが審査なのです。

このことを伝えると、「そうか、そうだよな。。。」と皆さま納得されますが、

やはり事前に知っておけばこんながっかりはされなくて済んだのにな、と思うこともしばしばです。

さすがに利子があるから独立を諦める方はいらっしゃいませんが、

独立する人は、当然事業の利益からご自身の生活費も賄いますので、

生活の計画にも影響が出かねない誤算であることは確か。

この記事が多くの方に届いていくことを願っておりますし、アントレとしても意識して発信していきます。

-

前の記事

なじみの無いサービスは基本、相見積もりをとるべし 2023.12.27

-

次の記事

【士業独占業務】税理士しかできないことってなに? 2024.01.10