会社を辞めて独立。それなら損益通算!

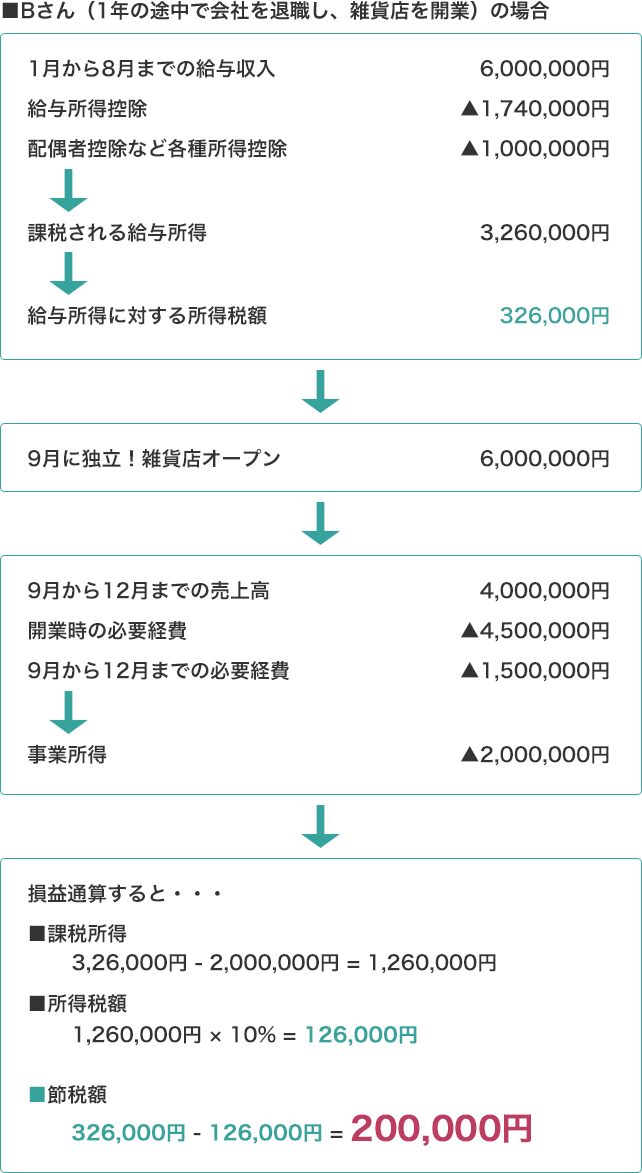

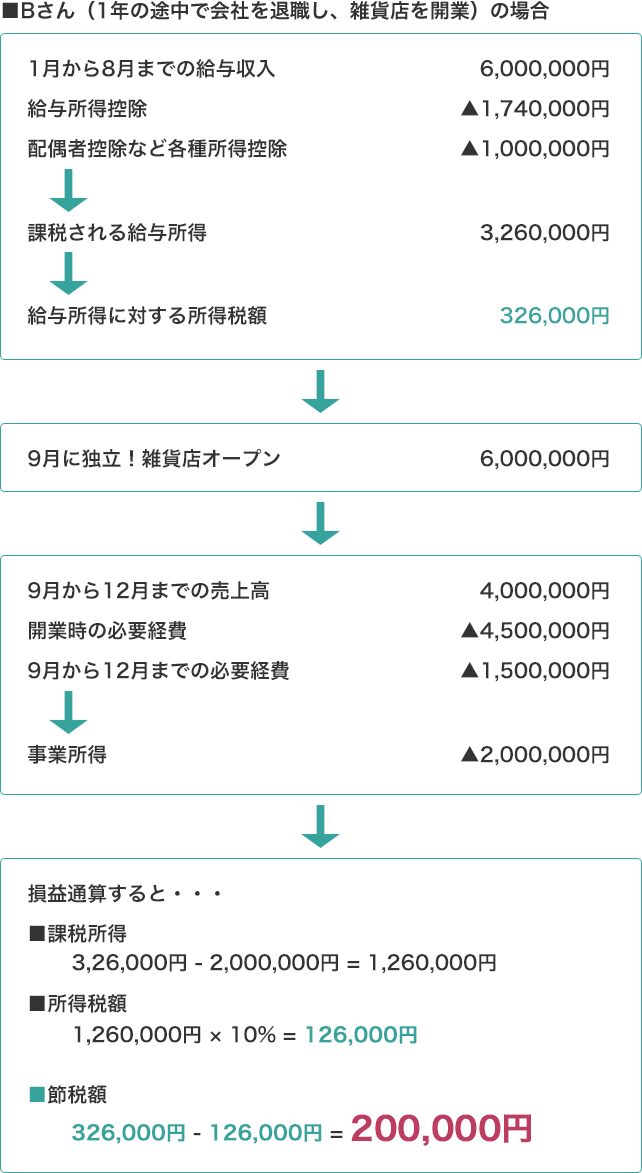

給与所得者が、源泉徴収によって所得税を前払いしていることは、すでに説明した。が、年の途中で退職した場合、確定申告をすれば、納めすぎた分を取り返すことができる。さらに退職と同年に事業を始め、その事業所得が赤字だった場合は、その赤字分を給与所得から差し引けるので、左下の試算にあるように、税金はさらに安くなる。この措置を損益通算という。

正確には、損益通算は、不動産、事業、譲渡、山林の4つの所得に出た赤字を、それ以外の所得の黒字と相殺すること。ただし生活に直接必要ない資産の譲渡損(たとえば美術品の売買によって出た損など)は相殺できない。給与所得と事業所得の相殺に限らず、10種類の所得区分で複数の所得がある人は、損益通算を検討してみるといい。

青色申告の選択が節税作戦の第一歩

青色申告のメリットは、260ページでも紹介したが、数々ある節税方法の中でも、やはり、これが一押しである。複式簿記による青色申告をするだけで65万円が控除されるわけだし、何より、青色事業専従者給与ということで、家族などに払った給料が、全額、必要経費になるのだから、このメリットは大きい。

必要経費を、もらさず最大限に計上しよう

大きな出費を見逃す人はあまりいないが、チリも積もれば山となるタイプの出費をもらしてしまう人は、少なくない。特に、領収書の出ない電車やバスなどの運賃、スーパーやコンビニで私用のものと一緒に購入してきた事業用の雑貨類、携帯電話料金やメール料金の仕事使用分、打ち合わせなどの際に自動販売機で購入した飲み物……。これらも1年分ともなると、そこそこの金額になるはず。

一方、大きな出費にも注意したい。単体で購入価格が10万円(現在措置法で30万円)を超える物品は、必要経費にはならず、減価償却資産になる。たとえば40万円で営業用中古車を買った場合、40万円の現金が40万円の自動車に変わっただけで、支出ではない。と、税法上では見なされるのだ。なので、10万円以上の買い物は、値引きして10万円を下回らせるか、リースを組むか、仲間と共同所有にするなどして資産にならないようにしたい。ちなみに、資産は年々価値が減少するので、その減少分を必要経費にすることはできる。それが減価償却費だ。対象となる資産がある人は、計上を忘れずに。

各種の所得控除、税額控除を活用しよう

最後は控除。この枠をうまく使えれば、節税はさらに進む。控除とは、収入を得るために直接要した費用ではないが、生活上の負担が大きいと認められる様々な理由や支出を考慮したもので、大きく、所得控除と税額控除に分かれる。

所得控除は、課税対象額となる所得額から、一定金額を差し引くもので、扶養控除や配偶者控除などの人的控除と、雑損控除や医療費控除などの物的控除に分かれ、合計14種類がある。

一方の税額控除は、所得控除後の所得額に所定の税率を掛けて算出した納税額から、さらに一定金額を差し引くもので、配当控除や外国税額控除、住宅借入金等特別控除などがある。なお、税額控除には、時限立法による期間限定の控除が設けられることもあるので、見逃さないようにしたい。

ちなみに、夫婦共に収入がある場合は、扶養控除や雑損控除、医療費控除などは按分したりせず、まとめて、より所得の多いほうから控除するのが得である。

先輩たちの実例情報

あと3日、退職日を遅くすれば、所得税が10万円以上安かった!

早期退職制度を利用して勤続20年で会社を辞め、3500万円の退職金を元手に独立。といっても、282万円の税金は引かれました。切りのいい金曜日で辞めたのですが、もし、翌週の月曜日に退職すれば、勤続20年と1日になったんです。勤続年数は1日でも出っ張れば切り上げで21年扱いとのこと。そうなると税金も271万5000円で良かったそうです。実質たった1日でこの差。ショックでした。(カフェオーナー・48歳)

マッサージ代も医療費控除の対象と聞き、領収書を集めたが……

医療費がかさむとは思うものの、領収書などいちいち保存していない。そんな時、知人から「マッサージも対象」と教えられた。地方公演の際など、ホテルで1万円ぐらいは使うので、以降、アッという間に控除対象の10万円を突破する領収書が。ところが、税理士さんに聞くと、疲れを癒す目的のマッサージ代は医療費ではないのでダメ。目的が病気やケガの治療に限ってOKとのこと。ガッカリ。(俳優・41歳)

損益通算のモデルケース