青色申告と白色申告の違い。有利なのは断然青色!

確定申告の方法には青色申告と白色申告の2通りがある。両者の違いは「記帳義務」の有無と「特典」の有無である。青色申告者は一定の要件を満たした帳簿を備え、記録し、保存する義務がある。一方、白色申告者は年間の所得合計が300万円以下なら記帳義務が発生しない。

さて、白色に比べて手間の多い青色申告だが、その分、特典は数々ある。主なものは以下の4つ。

①青色申告特別控除。複式簿記により作成された決算書を添付し、期限内に書類を税務署に提出した場合は65万円が控除される。仮に税率を10%とすれば6万5000円の節税。添付していなくても最高で10万円が控除される。これらの控除は、いわば「領収書不要の必要経費」といえる。

②専従者給与の必要経費の全額算入。白色申告の場合は専従者1人につき50万円(配偶者は86万円)までだが、青色の場合は「青色事業専従者給与に関する届出書」を提出していれば、労務の対価として適正である限り、支払った給与が全額、必要経費に認められる。

③純損失の繰越しと繰戻し。赤字が出たら翌年以降3年間にわたって各年の黒字と相殺できるのが繰越し控除。また前年が黒字であれば、当年の赤字を繰戻し、前年の所得税の還付ができるのが繰戻し還付である。

④貸倒引当金の設定。売掛金などの貸倒れに備え、一定の割合で計算した引当金を必要経費にできる。

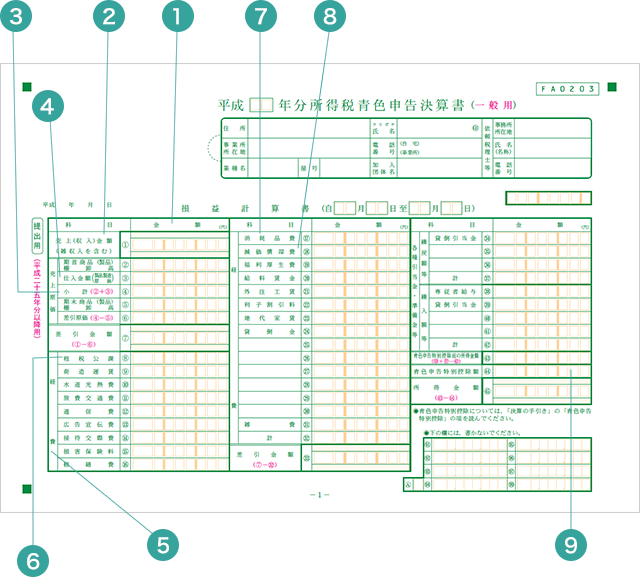

所得税青色申告決算書

①金額

金額欄の数字は、枠内にわかりやすく書くこと。特に「1」と「7」、「0」と「6」などは注意が必要。また、売上金額や売上原価、経費など、すべての欄に消費税を含めた金額を記入する。売り上げに消費税をかけていない人は、消費税抜きの額を記入する。

②売上金額

12月末までの1年間に請求した金額の合計。未入金のもの(売掛金)も含む。また源泉徴収されている収入があれば、支払調書(源泉徴収票)を仕事をした先から受け取ってその金額を集計する。支払調書が送られてこなくても売上金額として計上するのが基本。

③売上原価

売れた商品の原価のこと。売れ残り商品分は棚卸しして、売上原価から除く。また、年末に仕掛かり中の「製品」の製造コストは期末棚卸(在庫)に計上。

④仕入金額

当年1年間の商品や材料の仕入総額。12月末で未払金となっているもの(買掛金)も含める。

⑤経費

個人の住居を事務所や店舗としている場合には、家賃や火災保険料・固定資産税・修繕費、さらに水道料や電気代、ガス代などの一部は経費となる。事務所や店舗としての使用面積、使用時間など、現実に照らし合わせて説明がつく範囲で決めよう。事業と関係ない衣料費や食費など、個人生活上の費用が交ざらないようにすること。家族への給料は(事前に届けてあれば)「専従者給与」として経費にできる。一緒に生活している家族に家賃や利息を払っても経費にならないが、その家族が払った実費、たとえば固定資産税や転借借り入れの金利などは経費になる。未払い費用(12月末で未払いになっているもの)も含める。

⑥租税公課

主に経費となる税金のこと。事業税、固定資産税、自動車税、印紙税などがある。所得税、住民税は経費にならない。

⑦消耗品費

使用期間が1年未満か、購入価格が10万円未満の備品などは全額経費に。10万円以上のものは「固定資産」と呼ばれ、減価償却計算のうえ、経費となる。消費税免税業者の場合、10万円を超えるかどうかは税込み金額で判定。ただし、現在措置法で備品は、価格が30万円未満であれば全額(年間300万円が上限)経費にできる。

⑧減価償却費

「固定資産」となる建物、自動車、備品などは、購入価額を数年間に分けて経費として落とす。計算方法には「定額法」と「定率法」があり、「定率法」を選択したい場合は届出が必要。ただし、98年4月以降に取得した建物に限っては定額法のみとなる。

●定額法/購入価額×0.9×償却率

●定率法/前年末の簿価×償却率

(※簿価=購入価額-前年までの償却累計額)「償却率」は固定資産の種類に合わせた耐用年数ごとに示されている。たとえばパソコン4年、コピー機5年、普通乗用車6年。

⑨青色申告特別控除

青色申告を行ったときのメリット。青色申告するだけでも10万円控除。さらに特例として複式簿記で作成した決算書を添付した場合は65万円が控除される。

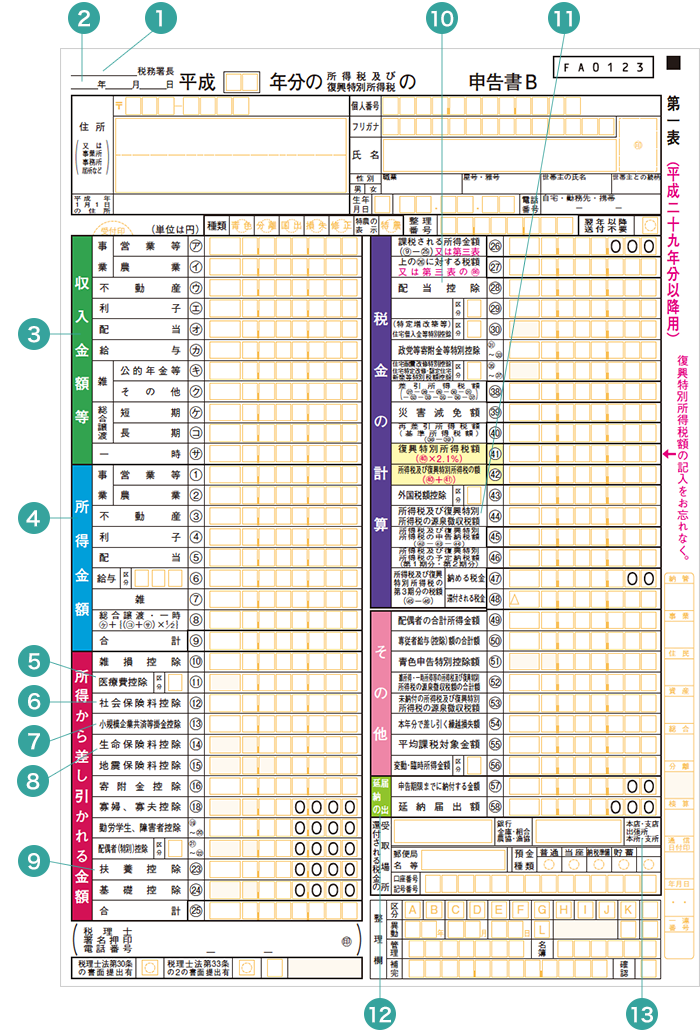

所得税確定申告書(個人事業主用)

①提出先

住所地を所轄する税務署に提出するのが原則。届出によって事業所所在地での申告も可能。

②申告日

毎年1月1日から12月31日までの所得を、翌年の2月16日から3月15日の間に申告する。

③収入金額等

売上高やその他の収入など、必要経費を差し引く前の金額を記入。

④所得金額

青色申告決算書で算出した所得金額などを記入する。

⑤医療費控除

家族の分も含まれる。病院や薬局などの領収書と交通費の明細を添付して提出する。治療のためであれば、漢方薬・ビタミン剤代も認められる。

⑥社会保険料控除

健康保険や国民年金(納付証明書の添付が必要)など。

⑦小規模企業共済等掛金控除

掛金全額を控除の対象にできる。

⑧生命保険料控除

保険会社や郵便局から送られてくる「保険料控除証明書」を添付する。自動車保険は事業用の場合、必要経費で計上する。

⑨扶養控除

一緒に生活している親族の合計所得が38万円以下の場合は、決められた金額の控除ができる。パートやアルバイトなどの給与所得は、年間103万円以下が扶養家族の対象。ただし専従者となっている場合は、金額にかかわらず控除できない。

⑩配当控除

少額配当(株などで1銘柄につき、1年間の配当が10万円以下のもの)は申告する必要はない。申告しておけば高額配当でない限り、源泉税が戻ってくる。

⑪源泉徴収税額

売り上げから天引きされている源泉税は、所得税の前払いと考えよう。源泉徴収票を添付し、件数が多ければ第二表の「所得の内訳」に記入する。

⑫延納の届出

納付すべき税金の半額を3月15日までに現金納税し、残りを5月15日までに収める。延納分には、年利7.3%が前年の11月30日の公定歩合+4%のいずれか低い割合の利子税がかかる。通常は全額を3月15日までに現金納税する。また、振替納税という方法もある。4月中旬に指定の金融機関の口座から自動引き落としになる。

⑬還付

(税金が戻ってくる場合)還付になったら金融機関名、口座番号などを忘れず記入。

青色申告と白色申告の記帳義務

| 申告の種類帳簿名など | 青色申告 | 白色申告 | |

|---|---|---|---|

| 簡易簿記 | 複式簿記 | ||

| 現金出納帳 | ○ | ○ | |

| 預金出納帳 | ○ | ||

| 売掛帳 | ○ | ○ | |

| 買掛帳 | ○ | ○ | |

| 手形記入帳 | ○ | ||

| 債権債務記入帳 | ○ | ||

| 固定資産台帳 | ○ | ||

| その他の資産 | △ | ○ | |

| 引当金・準備金 | △ | ○ | |

| 元入金 | ○ | ||

| 売上帳 | △ | ○ | ○ |

| その他の収入 | △ | ○ | ○ |

| 仕入帳 | △ | ○ | ○ |

| 経費帳 | ○ | ○ | ○ |