私たちの暮らしに身近な税金である消費税。

私たちは店で商品を購入する際、同時に消費税を支払います。

購買者が支払った消費税は、販売店などの事業者が預かり、一事業年度分をまとめて納税する仕組みです。

個人事業主も、売上高などによっては消費税を納めなくてはいけない課税事業者となる場合と免税される場合があります。

今回は、消費税の納税を免税されている事業者の場合でも、取引先に支払い請求をする際に消費税を請求して良いのでしょうか、また消費税の計算方法についてもみていきましょう。

起業・独立を考え出したら、まずは情報収集からスタート!

起業に興味を持ったら、独立・起業の情報サイトでの情報収集がおすすめです。

- そもそも自分に起業が合うか分からない

- 自分にどんな仕事が合うのか知りたい

- 起業に成功したリアルな先輩情報が見たい

1997年から個人の独立起業を支援するアントレでは、成功ポイントをまとめた140本超の動画や先輩起業家を紹介。独立のプロからアドバイスももらえる会員特典が、あなたの起業準備を進みやすくします。

登録は無料なので、気軽に一歩を踏み出してみましょう。

まずは会員特典を調べる事業者は免税事業者と課税事業者に分類される

事業者は消費税の納税が免除される「免税事業者」と、消費税の納税義務がある「課税事業者」に分類されます。

下記のいずれかに該当する場合、免税事業者となります。

・事業開始後2年以内

・基準期間の課税売上高が1,000万円以内

基準期間の課税売上高とは、個人事業者の場合は原則として前々年の課税売上高のことをいい、法人の場合は原則として前々事業年度の課税売上高のことをいいます。

個人事業主が知っておきたい免税事業者のこと

前述の通り、免税事業者とは、消費税の納税を免除される事業者のことです。

事業を開始して2年間は、基準期間、つまり前々年の課税売上高がないので免税事業者となります。ただし、その年の前年の1月1日から6月30日までの特定期間における課税売上高が1,000万円以上となる場合は課税事業者となるので注意しましょう。

事業開始後2年を経過しても、基準期間の課税売上高が1,000万円以下の場合は、免税事業者に分類されます。

課税事業者になった後も、免税事業者に戻れる

課税事業者になった場合でも、課税売上高が1,000万円以下となった場合は、「消費税の納税義務者でなくなった旨の届出書」を納税地の管轄税務署に提出することにより翌々年は免税事業者となります。

「[手続名]消費税の納税義務者でなくなった旨の届出手続」(国税庁)

基準期間内の課税売上高が1,000万円以内でも、特定期間内の課税売上高が1,000万を超えた場合は課税事業者となる

開業後2年間は、基準期間、つまり前々年の課税売上高がないので免税事業者となると前述しましたが、特定期間における課税売上高が1,000万円以上となる場合は課税事業者となります。

特定期間とは、個人事業者の場合はその年の前年の1月1日から6月30日までの期間を指し、法人の場合は原則としてその事業年度の前事業年度開始の日以後6ヵ月の期間のことを指します。

つまり、事業開始後2年以内であっても1年目の売り上げが好調だった場合、2年目から消費税の納付義務が生じる場合があるのです。

免税されている個人事業主でも消費税は請求できる?

免税事業者が消費税を請求しても問題ありません。商品の価格を11,000円(税込み)と表示しても、消費税を納付する義務はありません。実際、商品を仕入れる際、消費税を支払います。そして、仕入れた商品を顧客に販売するとき、顧客から消費税を預かります。

消費税を申告する場合、顧客から預かった消費税と仕入れの際に支払った消費税の差額を納めることになります。しかし、免税事業者は差額の消費税を納める必要がありませんので、事業主の利益にしても問題はありません。

申請すれば免税事業者から課税事業者になることができる

前述の通り、基準期間の課税売上高が1,000万円を超えている場合、課税事業者となります。

その他に、免税事業者であっても課税事業者になることを能動的に選択することができます。免税事業者が課税事業者になることのメリットは、消費税の還付を受けられる点です。免税事業者は、仕入れにかかった消費税の控除ができないので、消費税の還付を受けることができません。

しかし、経常的に消費税が還付となる事業者は、課税事業者となることで、消費税の還付を受けることができるのです。希望して課税事業者となる場合は、納税地の管轄税務署に「消費税課税事業者選択届出書」を提出します。

ただし、課税事業者になることを選択した場合、免税事業者の条件を満たしていても、課税事業者となった日から2年間は免税事業者に戻ることはできないので、注意が必要です。

個人事業主の消費税の計算方法

消費税の計算方法は「一般課税」と「簡易課税」の2種類があります。

一般課税(原則課税)とは

一般課税(原則課税)とは、売上にかかる消費税から、仕入れにかかった消費税を差し引いて消費税の納付金額を算出する方法です。計算式は下記の通りとなります。

一般課税で計算した消費税の納付金額 = 課税売上にかかる消費税 - 仕入れにかかった消費税

簡易課税とは

しかし、一般課税の計算はとても手間がかかるので基準期間の課税売上高が5,000万円以下の場合、簡易課税を選択することができます。

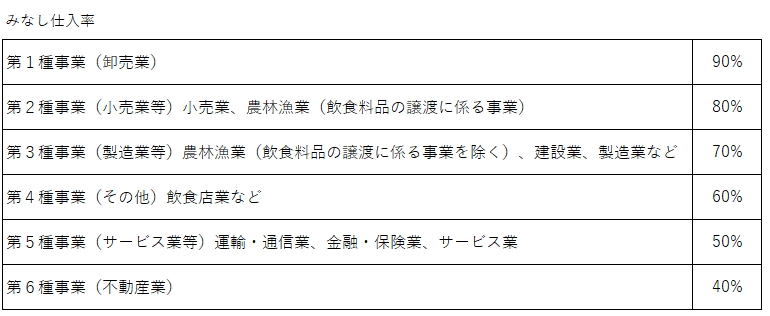

簡易課税と一般課税の違いは、あらかじめ業種ごとに定められた「みなし仕入率」を用いて、仕入れにかかる消費税の納付金額を算出する点です。

簡易課税で計算した消費税の納付金額 = 課税売上にかかる消費税 × みなし仕入率

みなし仕入れ率は業種ごとに定められており、第1事業の卸売業は90%、第2種事業の小売業などは80%、第3種事業の製造業などは70%、第4種事業の第1種~第3種以外のその他の事業は60%、第5種事業のサービス業などは50%、第6種事業の不動産業は40%となっています。

なお、簡易課税を選択する場合、簡易課税の適用を受けようとする課税期間の初日の前日までに「消費税簡易課税制度選択届出書」を納税地の管轄税務署に提出すると、翌課税期間において簡易課税により計算することが可能です。もし、事業を開始した日の属する課税期間に提出した場合には、提出期限はその課税期間中となります。

【注意】消費税=売上ではない

今回は、消費税が免税される条件や免税されている事業者が消費税を請求していいか、免税事業者が課税事業者となる条件および消費税の計算方法についてご紹介しました。なお、消費税は商品を販売するときに顧客から預かるものなので、売り上げではありません。販売店などの事業者が消費税を預かって、一事業年度分をまとめて納税する仕組みです。課税事業者は赤字の場合でも、消費税は納税する必要がありますので注意しましょう。そして、仕入れた商品を顧客に販売するとき、顧客から消費税を預かります。

消費税を申告する場合、顧客から預かった消費税と仕入れの際に支払った消費税の差額を納めることになります。しかし、免税事業者は差額の消費税を納める必要がありませんので、事業主の利益にしても問題ありません。

消費税率引き上げに関連して導入されるインボイス制度とは

2019年10月1日より始まった「消費税10%への引き上げ」と「複数税率」の導入に関連し、2023年10月1日より「インボイス制度」という制度が導入されることになりました。インボイス制度の導入後は、企業や個人事業主などの消費税を納める必要のある課税事業者はもちろん、免税事業者にも影響があるといわれています。

「インボイス制度」と呼ばれる2023年10月1日より導入が開始される新しい制度の正式名称は、「適格請求書等保存方式」です。インボイス制度とは、以下の要件を満たした請求書などを発行・保存する制度です。

そもそも、インボイス制度における「インボイス」とはどのようなことなのでしょうか。インボイスとは、適用税率や税額などについて一定の事項が記載された請求書や請求書に分類される書類を指します。「インボイス制度」は、複数税率に対応するものとして導入される「仕入税額控除の方式」です。

2023年現在、消費税率は原則10%です。しかし、外食などを除く食品や定期購読の新聞などには「8%の軽減税率」が適用されており、10%と8%の2つの税率が混在している状況です。軽減税率については現行の「区分記載請求書等保存方式」により記載することになってはいるものの、それに加えて税率ごとの税額や登録番号などの新しい項目を明記することがインボイス制度では義務付けられるようになります。これにより、売り手は買い手に正確な適用税率や消費税額を伝えられるようになるのです。

インボイス制度に対応する請求書などの書類のことを「適格請求書」といいます。消費税の仕入税額控除を適格請求書に基づき計算し、証拠資料として適格請求書を保存することを「適格請求書等保存方式」といいます。

適格請求書とは

インボイス制度で求められる「適格請求書」とは、どのようなものでしょうか。適格請求書とは、現在義務付けられている「区分記載請求書」に「インボイス制度の登録番号」「適用税率」「税率ごとに区分した消費税などの額」を追加した請求書を指します。

区分記載請求書とは、2019年(令和元年)10月1日、消費税率が10%に改正されてから適用された請求書の方式です。従来の請求書の記載項目に加えて、区分記載の要件が追加された区分記載請求書を提出することで、課税事業者は仕入税額控除を受けられるようになります。

従来の「請求書等」の記載事項は以下の5つです。

1.請求書発行者の氏名または名称

2.取引年月日

3.取引内容

4.取引金額

5.請求書受領者の氏名または名称

そこに加え、「区分記載請求書等保存方式」の導入により、以下の2つの記載事項が追加されました。

6.軽減税率の対象である旨の表記

7.税率ごとに区分して合計した税込対価の額

さらに、以下の記載事項が「適格請求書等保存方式」の導入により追加されます。

8.税率ごとに区分して合計した税抜または税込の対価の額の適用税率

9.税率ごとに区分した消費税額等

10.請求書発行者の登録番号

したがって、「適格請求書」とは、紹介した1から10の記載事項をすべて満たした請求書となります。

適格請求書を発行するには

「適格請求書」は、誰でも発行できるわけではありません。適格請求書を発行するためには、「適格請求書発行事業者」として納税地の管轄税務署に申請し、審査を受けて登録される必要があり、原則として消費税の課税事業者でないと適格請求書発行事業者としての登録は行うことができません。

事業者が国内において対価を得て行う事業、資産の譲渡や貸付、サービスの提供などに対して消費税が課せられます。消費税とは「消費者から預かった税金」です。そのため、預かった税金から支払った税金を控除しても残額がある場合、納税する必要があるのです。

ただし原則、個人事業者であれば前々年、法人であれば前々事業年度などの課税期間の基準期間における課税売上高が1,000万円以下の事業者である場合には、納税が免除されています。

しかし、これらの消費税の申告納付が免除されている「免税事業者」は、適格請求書発行事業者の登録番号を取得していません。そのため、適格請求書を発行することはできないのです。

適格簡易請求書とは

小売業、飲食業、タクシー業など不特定かつ多数に販売を行う業種は適格簡易請求書の交付ができます。適格簡易請求書の場合「4. 税率ごとに区分して合計した対価の額および適用税率」の「税率ごとに区分して合計した対価の額」が記載されていればよく、「5.税率ごとに区分した消費税額」は「税率ごとに区分した消費税額または適用税率」が記載されていれば問題ありません。なお、書類の交付を受ける事業者の氏名または名称は不要となります。

しかし、課税事業者である取引先からの求めに対して、適格請求書を交付しなければならないケースもあるでしょう。

インボイス制度の影響を受ける人とは

インボイス制度の導入により、1番影響を受けるのは誰なのでしょうか。結論からいうと、インボイス制度の影響を1番に受けるのは「免税事業者」の方です。

フリーランスや個人事業主の中で年間の課税売上高が1,000万円以下の方は、消費税の免税事業者となっているケースが多いでしょう。

適格請求書を発行できるのは「適格請求書発行事業者」だけです。そのため免税事業者の場合、取引先から頼まれても「適格請求書」の発行ができません。適格請求書の提出ができないと、取引先が「仕入税額控除」をするために、ほかの課税事業者に取引を切り替える可能性や取引条件の変更を持ちかけられる可能性は十分にあります。取引条件を変更せずに取り引きを継続してもらうためにも、免税事業者から課税事業者になることを検討したほうが良いケースもあるのです。

ただ、取引条件の交渉などで、課税売上高が1,000万円以上ある適格請求書発行事業者と比較して免税事業者が不利になってしまう可能性もあります。もし、適格請求書発行事業者であるか否かという理由から取引条件が見直される場合、内容によっては取引先が独占禁止法、下請法、建設業法などで問題になる可能性も十分にあり得ます。インボイス制度が開始されるにあたり、免税事業者は、取引先ときちんと条件面で話し合い、納得した上で継続契約を締結するなど対応が必要となるでしょう。

免税事業者が価格交渉を取引先とした結果、課税事業者として取り引きを継続することが決定した場合、原則として税務署に「消費税課税事業者選択届」を届け出て、課税事業者になる必要があります。

また、それと同時に、「適格請求書発行事業者」の登録も行わなければいけません。今まで消費税納税額の分、得をしていた免税事業者の方も、インボイス制度のもと適格請求書発行事業者になることで納税義務が生じるようになるのです。

適格請求書発行事業者となるためには

適格請求書発行事業になるためには、以下の3つのステップを踏む必要があります。

1.「適格請求書発行事業者」の登録申請

原則、2023年10月1日より「適格請求書発行事業者」になるためには、2023年3月31日までに「適格請求書発行事業者の登録申請書」を提出しなくてはいけないと交付されていましたが、2022年12月23日に「令和5年度税制改正の大綱」が閣議決定され、2023年9月30日までの申請については、インボイス制度が開始する令和5年10月1日を登録開始日として登録されることとなります。

2.「消費税課税事業者選択届出書」の提出

「適格請求書発行事業者」になるためには、納税地の税務署に「消費税課税事業者選択届出書」を提出し、課税事業者にならなければいけません。

しかし、免税事業者等からの課税仕入れに ついて、仕入税額相当額の一定割合を仕入税額とみなして控除できる経過措置が設けられています。

3.課税事業者となった場合は一定期間免税事業者に戻れない

原則、消費税の課税事業者になると、課税事業者となった課税期間初日から2年間は免税事業者には戻れません。

インボイス制度の準備を忘れずに

今回は、消費税が免税される条件や免税されている事業者が消費税を請求していいか、免税事業者が課税事業者となる条件および消費税の計算方法についてご紹介しました。

2023年10月開始のインボイス制度では、課税事業者にならないとインボイス(適格請求書)が発行できず、仕入税額控除が受けられない、という状況になります。

すでに「適格請求書発行事業者」の登録申請は受付を開始しています。

現在免税事業者の場合は、課税事業者になるかどうかの判断をしましょう。

課税事業者の方についても登録申請を忘れないよう、余裕を持って行動しましょう。

さらに踏み込んだ起業・独立の情報を得たいあなたにおすすめ

36万人が登録している独立起業サイト”アントレ”で、無料の会員サービスを活用してみましょう。

- ”独立のプロ”への起業相談

- 140本超の独立関連動画の視聴

- 資金調達方法など具体的な起業準備マニュアル など

起業成功の秘訣がつまった6大特典であなたの独立起業を徹底サポート

500件超の先輩起業家や成功事例、230社超のフランチャイズ企業紹介であなたの独立成功をお手伝いします。

まずは簡単な登録で起業・独立のノウハウから学んでみましょう。

【30秒で登録完了】起業のノウハウメールを受け取る

ちはる

独立、開業、起業をご検討のみなさまへ

独立、開業、起業をご検討のみなさまへ